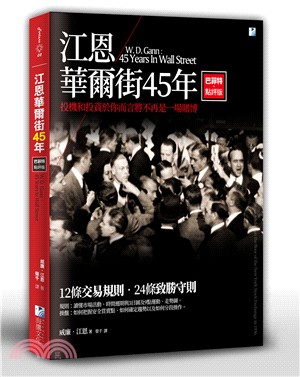

江恩華爾街45年:巴菲特點評版

商品資訊

系列名:富能量

ISBN13:9789863923107

替代書名:W. D. Gann:45 Years In Wall Street

出版社:海鷹文化

作者:威廉‧江恩

譯者:榮千

出版日:2020/04/16

裝訂/頁數:平裝/224頁

規格:23cm*17cm*1.5cm (高/寬/厚)

版次:1

商品簡介

作者簡介

目次

書摘/試閱

相關商品

商品簡介

【本書特色】

歷史,會告訴你什麼時候是個拐點!

現在比1932年前更難獲利嗎?

威廉‧江恩,一生中經歷了第一次世界大戰、1929年的股市大崩潰、30年代的大蕭條和第二次世界大戰,仍保持數十年不敗的股市神話,賺取超過5000萬美元的利潤!

股票的12條交易規則

操盤的24條致勝守則

■ 投機和投資於你而言將不再是一場賭博!

江恩總結出了一般投資人三大失敗原因:「過度交易、不會停損、缺乏知識。」

雖然在不理性的市場中藉由理性的選擇,來實現持續盈利並不容易,但江恩認為,投資者只要能夠堅持最基本的規則,簡單跟隨趨勢並及時用停損保護自己,就可以成為持續盈利者。

■ 身為散戶也不應該是別人眼中的肥羊!

本書囊括了江恩平生所學,其中以自然法則為核心的交易方法、價格和時間的週期性關係尤其重要。他認為,自然法則是驅動市場的核心動力,任何級別的逆轉點都是由時間循環決定的。自然法則非常強調倍數關係和分數關係,認為時間和空間產生共振之日,便是市場出現重大變化之時。

【內容簡介】

現在比1932年前更難獲利嗎?

許多人都曾寫信問過我這個問題。我的回答是:未必。只要你挑選的股票正確,現在仍能賺取大把的利潤。不過,不可否認的是,交易環境的變化已經在某種程度上改變了市場的交易行為:政府下達各種法令對股票交易加強監管,並要求投資者繳納更高的保證金,而各種所得稅法的頒布使得長線投資的優勢越來越明顯,因為這樣可以免交過多的所得稅。同時,由於短期的股價劇烈振盪,在股市裡博一時差價的投機行為也已不再划算。總之,那種坐在經紀人的辦公室裡就能解讀即時行情的時代早已成為過去,現在,只有花時間去繪製走勢圖並仔細研究,才有可能真正盈利。

很多上市已久的股票價格已經基本穩定,走勢波動日益趨緩,所以基本不可能在短時間內迅速獲利。畢竟,高達每股100美元以上,並且寬幅振盪的股票已經少之又少。

當1949年6月14日股指到達最低點時,大約有1,100檔股票在進行交易,但其中價格超過100美元的股票僅有112檔。這些股票大多是投資者持有的優先股,不僅流動性較差,且波動範圍小。6月14日當天,價格低於每股20美元的股票共有315檔,低於每股10美元的202檔,低於每股5美元的83檔,合計共有600檔,即超過總數50%以上的股票價格低於每股20美元。既然存在這麼多低價交易的股票,那你就只能透過長線持有來賺錢。

另外,近年來,許多高價股都已進行分紅派息和股本拆分,以至於越來越多的股票變成了低價股。

以同等資本多賺錢

與幾年前相比,如今你大可以用相同的資本賺更多的錢。例如,過去,如果某檔股票售價100美元一股,你想買1手就必須湊齊1萬美元,並一次付清所有現金。但如今你僅憑50%的保證金就可以購買這檔股票,如果它上漲了10點,你就盈利1,000美元,即自有資本的20%。現在,假定你要按50%的保證金買入1,000股每股價格為10美元的股票,也只需投入5,000美元。若是這檔股票上漲5點,你就能獲利5,000美元,即原有資本的100%。現今的股市裡存在著大量價格低、前景好的股票,所以,不必擔心,你總有機會像以前一樣迅速獲利。

成交量減少的祕密

近幾年來紐約證券交易所的股票交易量明顯減少,這是人們買入股票並長期持有造成的結果。自各種證券交易監管條例實行後,聯合資金操縱股票就已經成為過去,但這並不代表著今後不會再出現大牛市和大行情。時間一天天過去,大量股票逐漸分散到那些長期持有的投資者手中,大批流通股被逐漸消化吸收,而當某一天,某個突發事件掀起購買浪潮的時候,買家就會發現股票的供給稀缺,而股票的價格也必然會被推高。股價越高,買家就越多,這是股票交易中很常見的現象,它常常導致在牛市的末期出現最後的衝刺和股價的飆升。以往發生的事會在未來重複出現――在華爾街,歷史總是在不斷重演。

1946年1月,美國政府頒布了一項規定,要求人們購買股票時必須繳納100%的保證金,換句話說,就是要求全額現款炒股。當時的股市正在高位運行,而且已經連漲三年半,政府頒布的這項規定會打消人們的購買熱情嗎?答案是否定的。規定頒布的次日,道瓊指數不僅上漲了20多點,而且漲勢一直持續了5個多月,直到到達1946年5月29日的最高點。這件事表明,只要人們的購買欲望十足,政府並不能阻止股價的上揚。實際上,許多投資人都認為,政府採取這樣的措施是因為擔心股價的上揚會失去控制,對此深信不疑的投資者不斷地買入股票,而根本不管需要交納多少保證金。經驗告訴我,只要時間週期指明上升趨勢,那麼什麼也阻擋不了股市的上漲;而只要時間週期指明下降趨勢,那麼什麼也阻擋不了市場的下跌。正因如此,股票才可能因利空消息而上漲、因利多消息而下跌。

1949年3月,政府將股票交易的保證金下調到50%。許多人認為這是個特大利多消息,能夠啟動一輪大牛市,可結果卻出乎人們的意料:股票反彈兩天至3月30日,然後轉而下跌,到6月14日時,平均指數已下跌超過18點。指數之所以下跌是因為趨勢已經向下,而且時間週期還沒有跳出低谷。

股市中的交叉流向(Cross Currents)

近年來,股票市場的複雜程度遠勝以往,在同一時刻,一些股票上漲,而另一些卻在下跌,原因是,行業不同其所處的環境條件也各不相同。但不管怎樣,如果你能堅持繪製高低價月線圖(Monthly High and Low Chart),並運用我說的規則仔細研究,就可以對這些交叉流向瞭若指掌,並把握個股的變化趨勢。

為什麼會在股市中賠錢

大多數投資人之所以會賠錢主要是因為以下三點:

1.從資本角度來說,交易過度或買賣過於頻繁。

2.沒有下停損單(Stop-Loss order),或是當某一投資的虧損達到預定的數額時,沒能及時出局限制損失。

3.不瞭解市場,這是最重要的原因。

絕大多數人買入股票的目的,是期待股價上漲而從中獲利。他們或是打聽小道消息,或是盲目聽從他人的意見,自己卻沒有任何關於個股價格趨勢的知識。因為他們是懵懵懂懂進入股市的,當然不能認識到自己犯了什麼錯誤,更別提及時改正了。最後,因為害怕股價再跌,他們無奈之下開始拋售股票藉以脫身,但這個拋售時機常常是錯誤的,因為這時一般就是股市的底部。如此一來,他們就犯了兩個錯誤:在錯誤的時間入市,又在錯誤的時間出市。後一個錯誤本可以避免,也就是說他們本可以在錯誤地入市後及時脫身,但他們沒有意識到,就像工程或醫學一樣,操作股票或商品期貨本身也是一種行業或專業,也需要具備專業知識。

學會研判市場趨勢

過去,你可能跟很多人一樣,也是根據市場評論進行操作,也是一樣賠錢或是白費心力,因為市場評論推薦了太多的股票供你參考,而你恰恰買入了錯誤的一檔並因此賠錢。可是,如果你足夠聰明,那麼,即使他人給你的意見是正確的,你也不會盲從,因為當你自己也不知道這些建議的根據時,就不可能有信心來進行操作。只有自己可以看出並且透徹瞭解了股票上漲或下跌的原因,才能滿懷信心地投身股市並從中獲利。

這就是為什麼我一再強調,要你研究我所制定的所有交易規則,並親手繪製個股走勢圖以及平均指數走勢圖的原因。如果你照做了,就等於準備好以獨立的方式投身股市,而不再會隨便為別人的建議所左右,如此一來,你定會從這些歷經時間驗證的規則中判斷出市場應有的趨勢。

歷史,會告訴你什麼時候是個拐點!

現在比1932年前更難獲利嗎?

威廉‧江恩,一生中經歷了第一次世界大戰、1929年的股市大崩潰、30年代的大蕭條和第二次世界大戰,仍保持數十年不敗的股市神話,賺取超過5000萬美元的利潤!

股票的12條交易規則

操盤的24條致勝守則

■ 投機和投資於你而言將不再是一場賭博!

江恩總結出了一般投資人三大失敗原因:「過度交易、不會停損、缺乏知識。」

雖然在不理性的市場中藉由理性的選擇,來實現持續盈利並不容易,但江恩認為,投資者只要能夠堅持最基本的規則,簡單跟隨趨勢並及時用停損保護自己,就可以成為持續盈利者。

■ 身為散戶也不應該是別人眼中的肥羊!

本書囊括了江恩平生所學,其中以自然法則為核心的交易方法、價格和時間的週期性關係尤其重要。他認為,自然法則是驅動市場的核心動力,任何級別的逆轉點都是由時間循環決定的。自然法則非常強調倍數關係和分數關係,認為時間和空間產生共振之日,便是市場出現重大變化之時。

【內容簡介】

現在比1932年前更難獲利嗎?

許多人都曾寫信問過我這個問題。我的回答是:未必。只要你挑選的股票正確,現在仍能賺取大把的利潤。不過,不可否認的是,交易環境的變化已經在某種程度上改變了市場的交易行為:政府下達各種法令對股票交易加強監管,並要求投資者繳納更高的保證金,而各種所得稅法的頒布使得長線投資的優勢越來越明顯,因為這樣可以免交過多的所得稅。同時,由於短期的股價劇烈振盪,在股市裡博一時差價的投機行為也已不再划算。總之,那種坐在經紀人的辦公室裡就能解讀即時行情的時代早已成為過去,現在,只有花時間去繪製走勢圖並仔細研究,才有可能真正盈利。

很多上市已久的股票價格已經基本穩定,走勢波動日益趨緩,所以基本不可能在短時間內迅速獲利。畢竟,高達每股100美元以上,並且寬幅振盪的股票已經少之又少。

當1949年6月14日股指到達最低點時,大約有1,100檔股票在進行交易,但其中價格超過100美元的股票僅有112檔。這些股票大多是投資者持有的優先股,不僅流動性較差,且波動範圍小。6月14日當天,價格低於每股20美元的股票共有315檔,低於每股10美元的202檔,低於每股5美元的83檔,合計共有600檔,即超過總數50%以上的股票價格低於每股20美元。既然存在這麼多低價交易的股票,那你就只能透過長線持有來賺錢。

另外,近年來,許多高價股都已進行分紅派息和股本拆分,以至於越來越多的股票變成了低價股。

以同等資本多賺錢

與幾年前相比,如今你大可以用相同的資本賺更多的錢。例如,過去,如果某檔股票售價100美元一股,你想買1手就必須湊齊1萬美元,並一次付清所有現金。但如今你僅憑50%的保證金就可以購買這檔股票,如果它上漲了10點,你就盈利1,000美元,即自有資本的20%。現在,假定你要按50%的保證金買入1,000股每股價格為10美元的股票,也只需投入5,000美元。若是這檔股票上漲5點,你就能獲利5,000美元,即原有資本的100%。現今的股市裡存在著大量價格低、前景好的股票,所以,不必擔心,你總有機會像以前一樣迅速獲利。

成交量減少的祕密

近幾年來紐約證券交易所的股票交易量明顯減少,這是人們買入股票並長期持有造成的結果。自各種證券交易監管條例實行後,聯合資金操縱股票就已經成為過去,但這並不代表著今後不會再出現大牛市和大行情。時間一天天過去,大量股票逐漸分散到那些長期持有的投資者手中,大批流通股被逐漸消化吸收,而當某一天,某個突發事件掀起購買浪潮的時候,買家就會發現股票的供給稀缺,而股票的價格也必然會被推高。股價越高,買家就越多,這是股票交易中很常見的現象,它常常導致在牛市的末期出現最後的衝刺和股價的飆升。以往發生的事會在未來重複出現――在華爾街,歷史總是在不斷重演。

1946年1月,美國政府頒布了一項規定,要求人們購買股票時必須繳納100%的保證金,換句話說,就是要求全額現款炒股。當時的股市正在高位運行,而且已經連漲三年半,政府頒布的這項規定會打消人們的購買熱情嗎?答案是否定的。規定頒布的次日,道瓊指數不僅上漲了20多點,而且漲勢一直持續了5個多月,直到到達1946年5月29日的最高點。這件事表明,只要人們的購買欲望十足,政府並不能阻止股價的上揚。實際上,許多投資人都認為,政府採取這樣的措施是因為擔心股價的上揚會失去控制,對此深信不疑的投資者不斷地買入股票,而根本不管需要交納多少保證金。經驗告訴我,只要時間週期指明上升趨勢,那麼什麼也阻擋不了股市的上漲;而只要時間週期指明下降趨勢,那麼什麼也阻擋不了市場的下跌。正因如此,股票才可能因利空消息而上漲、因利多消息而下跌。

1949年3月,政府將股票交易的保證金下調到50%。許多人認為這是個特大利多消息,能夠啟動一輪大牛市,可結果卻出乎人們的意料:股票反彈兩天至3月30日,然後轉而下跌,到6月14日時,平均指數已下跌超過18點。指數之所以下跌是因為趨勢已經向下,而且時間週期還沒有跳出低谷。

股市中的交叉流向(Cross Currents)

近年來,股票市場的複雜程度遠勝以往,在同一時刻,一些股票上漲,而另一些卻在下跌,原因是,行業不同其所處的環境條件也各不相同。但不管怎樣,如果你能堅持繪製高低價月線圖(Monthly High and Low Chart),並運用我說的規則仔細研究,就可以對這些交叉流向瞭若指掌,並把握個股的變化趨勢。

為什麼會在股市中賠錢

大多數投資人之所以會賠錢主要是因為以下三點:

1.從資本角度來說,交易過度或買賣過於頻繁。

2.沒有下停損單(Stop-Loss order),或是當某一投資的虧損達到預定的數額時,沒能及時出局限制損失。

3.不瞭解市場,這是最重要的原因。

絕大多數人買入股票的目的,是期待股價上漲而從中獲利。他們或是打聽小道消息,或是盲目聽從他人的意見,自己卻沒有任何關於個股價格趨勢的知識。因為他們是懵懵懂懂進入股市的,當然不能認識到自己犯了什麼錯誤,更別提及時改正了。最後,因為害怕股價再跌,他們無奈之下開始拋售股票藉以脫身,但這個拋售時機常常是錯誤的,因為這時一般就是股市的底部。如此一來,他們就犯了兩個錯誤:在錯誤的時間入市,又在錯誤的時間出市。後一個錯誤本可以避免,也就是說他們本可以在錯誤地入市後及時脫身,但他們沒有意識到,就像工程或醫學一樣,操作股票或商品期貨本身也是一種行業或專業,也需要具備專業知識。

學會研判市場趨勢

過去,你可能跟很多人一樣,也是根據市場評論進行操作,也是一樣賠錢或是白費心力,因為市場評論推薦了太多的股票供你參考,而你恰恰買入了錯誤的一檔並因此賠錢。可是,如果你足夠聰明,那麼,即使他人給你的意見是正確的,你也不會盲從,因為當你自己也不知道這些建議的根據時,就不可能有信心來進行操作。只有自己可以看出並且透徹瞭解了股票上漲或下跌的原因,才能滿懷信心地投身股市並從中獲利。

這就是為什麼我一再強調,要你研究我所制定的所有交易規則,並親手繪製個股走勢圖以及平均指數走勢圖的原因。如果你照做了,就等於準備好以獨立的方式投身股市,而不再會隨便為別人的建議所左右,如此一來,你定會從這些歷經時間驗證的規則中判斷出市場應有的趨勢。

作者簡介

威廉‧江恩(William Delbert Gann,1878年6月6日~1955年6月18日),被譽為20世紀最偉大的金融交易員,以《甘氏理論》聞名。一生中經歷了第一次世界大戰、1929年的股市大崩潰、30年代的大蕭條和第二次世界大戰,仍保持數十年不敗的股市神話。在股票和期貨市場上的驕人成績至今無人可比,他所創造的把時間與價格完美的結合起來的理論,至今仍備受推崇。

目次

第一章 現在比1932年前更難獲利嗎

以同等資本多賺錢

成交量減少的祕密

股市中的交叉流向(Cross Currents)

為什麼會在股市中賠錢

學會研判市場趨勢

第二章 股市中的交易規則

規則1:研判趨勢

規則2:在單底、雙底和三底買入

規則3:按百分比買賣

規則4:按三週上漲或下跌買賣

規則5:市場分段波動

規則6:按5~7點波動買賣

規則7:成交量

規則8:時間週期

規則9:在頂、底均上行時買入

規則10:牛市中趨勢的變化

規則11:最安全的買賣點

規則12:在快速波動中獲利

24條常勝規則

資本的安全

停損單

堅守規則

過度交易

保護盈利

何時買入

何時賣出

延誤的危險

何時加碼

想盈利多少

該追加保證金嗎

聯名帳戶

投資人心理探祕

戰勝自我

第三章 挑選有獨立行情個股的訣竅

買入一檔股票而做空另一檔

美國無線電和百事可樂

買入美國無線電的最佳時機

第四章 高價與低價間的百分比

在50%以下價位賣出的股票

經由市場證實的交易規則

道瓊工業平均指數的當前位置

讓市場資料自己說話

第五章 短期價格調整的時間週期

長期下跌後的套現盤以及熊市中的急速反彈

大熊市中最後的套現

9月8日最高點後的次級下跌

次級反彈

急劇調整

最終底部來臨

牛市中最後的頂部

熊市中的次級反彈

熊市中最後的套現

短暫牛市的結束

急劇下跌與調整到位

「二戰」中的股市

最後的底部――熊市的結束

最後的頂部――牛市的終結

次級下跌

大選之後的暴跌

第六章 平均指數波動的時間週期

第七章 道瓊工業平均指數的3日圖

3日及以上的市場波動

繪製3日圖的方法

1912―1949年平均指數的3日運動

平均指數在9點及以上的波動

所有9點及以上的波動

波動30點的例子

第八章 出現高頂和深底的月分

出現過高頂的月分

出現過深底的月分

每年的月高點和月低點

各月出現高頂的次數

各月出現深底的次數

道瓊工業平均指數的波動週期

第九章 透過比較6月分的最低點來預測未來最高點

周年紀念日

重大消息

193點~196點的阻力位

1941年12月7日,對日作戰起始日

158點~163點的阻力位

第十章 紐約證券交易所的成交量及股市回顧

第十一章 15種公用事業股平均指數

巴倫航空運輸股平均指數

小盤股

樂趣製造公司

第十二章 股市的看跌期權、看漲期權、認股權和權證

看跌期權

認股權和權證

低風險、高利潤

第十三章 新發現與新發明

原子能

第十四章 歷史上的那些投機大戶

第十五章 超跌的股票

航空板塊

其他超跌的股票

特別推薦股

第十六章 美國能打得起另一場世界大戰嗎

戰爭與和平

如何制止戰爭

政府無法制止的經濟蕭條與大恐慌

導致下一次蕭條或恐慌出現的原因

股市的未來趨勢

展望1950年

對1951~1953年的預測

後記

以同等資本多賺錢

成交量減少的祕密

股市中的交叉流向(Cross Currents)

為什麼會在股市中賠錢

學會研判市場趨勢

第二章 股市中的交易規則

規則1:研判趨勢

規則2:在單底、雙底和三底買入

規則3:按百分比買賣

規則4:按三週上漲或下跌買賣

規則5:市場分段波動

規則6:按5~7點波動買賣

規則7:成交量

規則8:時間週期

規則9:在頂、底均上行時買入

規則10:牛市中趨勢的變化

規則11:最安全的買賣點

規則12:在快速波動中獲利

24條常勝規則

資本的安全

停損單

堅守規則

過度交易

保護盈利

何時買入

何時賣出

延誤的危險

何時加碼

想盈利多少

該追加保證金嗎

聯名帳戶

投資人心理探祕

戰勝自我

第三章 挑選有獨立行情個股的訣竅

買入一檔股票而做空另一檔

美國無線電和百事可樂

買入美國無線電的最佳時機

第四章 高價與低價間的百分比

在50%以下價位賣出的股票

經由市場證實的交易規則

道瓊工業平均指數的當前位置

讓市場資料自己說話

第五章 短期價格調整的時間週期

長期下跌後的套現盤以及熊市中的急速反彈

大熊市中最後的套現

9月8日最高點後的次級下跌

次級反彈

急劇調整

最終底部來臨

牛市中最後的頂部

熊市中的次級反彈

熊市中最後的套現

短暫牛市的結束

急劇下跌與調整到位

「二戰」中的股市

最後的底部――熊市的結束

最後的頂部――牛市的終結

次級下跌

大選之後的暴跌

第六章 平均指數波動的時間週期

第七章 道瓊工業平均指數的3日圖

3日及以上的市場波動

繪製3日圖的方法

1912―1949年平均指數的3日運動

平均指數在9點及以上的波動

所有9點及以上的波動

波動30點的例子

第八章 出現高頂和深底的月分

出現過高頂的月分

出現過深底的月分

每年的月高點和月低點

各月出現高頂的次數

各月出現深底的次數

道瓊工業平均指數的波動週期

第九章 透過比較6月分的最低點來預測未來最高點

周年紀念日

重大消息

193點~196點的阻力位

1941年12月7日,對日作戰起始日

158點~163點的阻力位

第十章 紐約證券交易所的成交量及股市回顧

第十一章 15種公用事業股平均指數

巴倫航空運輸股平均指數

小盤股

樂趣製造公司

第十二章 股市的看跌期權、看漲期權、認股權和權證

看跌期權

認股權和權證

低風險、高利潤

第十三章 新發現與新發明

原子能

第十四章 歷史上的那些投機大戶

第十五章 超跌的股票

航空板塊

其他超跌的股票

特別推薦股

第十六章 美國能打得起另一場世界大戰嗎

戰爭與和平

如何制止戰爭

政府無法制止的經濟蕭條與大恐慌

導致下一次蕭條或恐慌出現的原因

股市的未來趨勢

展望1950年

對1951~1953年的預測

後記

書摘/試閱

導讀

雖然在技術派陣營裡,江恩理論街知巷聞,但真正能夠得其心髓者卻並不多見。原因是該理論被認為晦澀難懂,又是角度線又是時間之窗的,還拉上數學、宗教、天文學做基礎,如此高深莫測的著作理解起來都十分燒腦,還談何掌握和運用。直到讀了這位天才的收山之作《江恩華爾街45年》,許多人才發覺事實並非如此。江恩一生著述頗豐,作為集大成者,本書幾乎涵蓋了他此前著述的全部核心觀點,並透過生動的案例揭示了投資的失敗之因和成功之道,被譽為是投資者提升自身水準的經典,深刻而可讀。正因為此,這本書才能穿越時空歷久彌新,為全球幾代投資者所稱道。

江恩是一位給整個世界留下珍貴遺產的天才,他不但是趨勢理論和技術分析大師,而且還是成功的踐行者。讀完《江恩華爾街45年》後,你會發現他果然是實至名歸——在江恩縱橫市場的45年中,國際與國內形勢都大幅動盪,既有兩次世界大戰,又有1929年的股市大崩潰以及隨之而來的大蕭條。在如此不確定的環境下,他不但賺取了大量財富,而且也昇華成了聲名顯赫的實用派理論大家。

江恩對市場和社會的分析透徹而精準,常常達到不可思議的程度,因此他的預測系統一直擁有大批追隨者,時代和環境的變遷也無法遮蓋其光芒。作為傳奇的預測家和投資家,他當時的預測結果大都是公開發表的。他不但提前一年準確預測到了兩次股市大崩盤,而且還成功預測到威爾遜當選美國總統,還有第一次世界大戰的結束時間,就連玩彩票也是勝率驚人。雖然如此,江恩也深切地知道,預測成功並不等於操作成功,所以在測市系統之外,他還建立了一整套作業系統,當測市系統發生失誤時,作業系統就可以拿出來補救。

他不僅是一位成功的投資者,而且還是一位偉大的智者和哲學家。除去比例、時間、量價等耳熟能詳的量化元素外,他的投資理念同樣值得反覆學習、認真領悟。他的投資原則簡單地說就是謀定而動、順勢而為、動靜結合、風險可控,所以他在書中總結出了「24條永恆的規則」,全面展示了他的市場感悟和取勝之道,可以說是其一生心血的濃縮。雖然他數學天賦極高,自創出了許多神祕而有效的分析技術,可是在最後一本著作中,他卻不去講技術和技巧,而是著重歸納了股市生存的智慧。其實他這樣做並不奇怪,因為投資修煉到了一定的境界,必然昇華到與人生人性相關的哲學高度。

雖然在不理性的市場中藉由理性的選擇,來實現持續盈利並不容易,但江恩認為,投資者只要能夠堅持最基本的規則,簡單跟隨趨勢並及時用停損保護自己,就可以成為持續盈利者。為了完善自己的理論,他去過英國、埃及、南美、古巴、印度等地,並長時間在大英博物館查閱100年來的資料。他以數十年的經驗總結出的忠告是:人類的情感、希望、貪婪和恐懼都是成功的死敵,不掌握必要的知識,在股市就是九死一生。所以作為一本操盤指導的傳世之作,本書值得所有投資者認真閱讀。

本書囊括了江恩平生所學,其中以自然法則為核心的交易方法、價格和時間的週期性關係尤其重要。他認為,自然法則是驅動市場的核心動力,任何級別的逆轉點都是由時間循環決定的。自然法則非常強調倍數關係和分數關係,認為時間和空間產生共振之日,便是市場出現重大變化之時:「我發現股票本身與它背後的驅動力之間,存在著和諧或不和諧的關係……用我的方法,能確定每檔股票的波動,而且透過考慮某種時間值,我能在大多數情況下確切地說出在給定條件下股票的表現。」

晚年的江恩曾致力於編寫教材和授課,這引起了一些人的猜忌:如果他能夠精確地預測市場,為什麼還要提供諮詢,還要教操盤術,還要費大力氣寫市場通訊?產生這些疑問是因為對這個天才缺乏理解,因為他並沒有把金錢視為全部,而是把傳授知識和經驗視為更大的樂趣和享受。在傳授技術和心法的同時,江恩還總結了許多天才交易員隕落的原因:「多數投機者的最終落敗是因為失去了均衡感,他們過分迷信金錢的力量,而且還試圖壟斷市場。他指出,李佛摩太貪心,不會順勢而為;普萊切特低估了突發事件;凱勒斯的破產,則是因為欲望太大。」他還總結出了三大失敗原因:過度交易、不會停損、缺乏知識,並指出投資者需謹記「勢不可使盡,福不可享盡,便宜不可占盡,聰明不可用盡。」正因為一直小心翼翼地迴避人性的弱點,所以他才能成為少數幾個能夠善終的交易天才。

江恩理論並不僅是複雜的輪中輪、矩陣圖等,他在本書中闡述的那些簡明的交易法則和樸素的哲學思考,才是其理論的精要。例如,他那充滿智慧的四次法則雖因極具實戰價值而被市場人士廣泛運用,但卻是寥寥數語,言簡意賅。這個法則說,當股價衝擊某一重要高位時,往往在第四次時方能形成突破,向上拓展空間,向下跌破亦是如此。這個法則看似簡單,卻是多種技術分析方法的綜合提煉,集中了0度角法則、股價形態理論、趨勢線分析理論的精髓。他的技術分析至今還被廣泛應用著,因為這些方法對重要支撐與阻力的判斷精確度很高,甚至簡單的角度線就可以有效地研判重要的轉折點。

紙上得來終覺淺,絕知此事要躬行。我們讀江恩,應該著眼於追隨大師的思路,比如計算週期,比如資金管理和自我管理,而不是機械地套用他的交易手法。我們追隨江恩,應該借用大師的測市路徑尋找市場規律,並結合股市的特點考量未來,然後站在未來的高度把控當下的市場。

江恩的終極感悟還包括,健康才是人生最大的財富:「你不應在憂心忡忡或意氣消沉的時候進行交易。當你身心不適時,你的判斷總會出錯。成功投機者的規則之一就是應當保持身心健康,因為健康就是財富。」願讀者能反覆閱讀江恩的著述,並帶著他的訓誡去磨練和自省,進而獲得穿越牛熊的魔力,像大師一樣以健康的身心與市場共存45年。

原序

早在1910年,我曾應朋友之邀撰寫過一本名為《投機:一個有利可圖的職業》(Speculation a Profitable Profession)的小冊子。其中,我列出了幾條曾助我在股市中獲利的成功法則。

之後,為了幫助那些想從投機和投資交易中獲利的人,1923年初,我又撰寫了《股市行情的真諦》(Truth of the Stock Tape)一書。這本書獲得了讀者們的廣泛讚譽,許多人甚至將其稱為我的代表作,而讀者們一封封飽含感激之情的來信,也證明這本書的確實現了我的寫作初衷。在我對1929年的股市大恐慌進行了成功預言之後,讀者們又紛紛要求我再出一本新書,以適應《股市行情的真諦》出版後時代的變遷。為此,我於1930年初,撰寫了《華爾街股票選擇器》(Wall Street Stock Selector),這本書涵蓋了我從1923年以來的實踐經驗中總結出來的新規則,相信必能使讀者們從中受益。在《華爾街股票選擇器》一書中,我預言到,一次有史以來人類所能想像到的最大恐慌——「投資者恐慌」即將到來,而1932年7月結束的股市大恐慌證實了我的這一預言,在這場「災難」中,一些股票甚至跌到了它們在過去四、五十年間曾有過的最低點。

1932年的噩夢結束之後,股市出現了一輪大漲行情,而我所總結的炒股規則讓很多投資者獲利頗豐。

讀者對此感到比較滿意,又紛紛要求我繼續寫作新書,於是1935年末,我的第三本書《新股票趨勢探測器》(New Stock Trend Detector)面世,書中既有我的經驗總結,也有我新發現的一些實用規則,它將繼續為讀者們提供幫助。

1935年至今,世界已經發生了許多變化,市場也從我預測的1937年恐慌中恢復了過來,這輪下跌行情終止於1938年3月,而隨後的一輪小牛市一直持續到1938年11月10日。

1939年9月1日,第二次世界大戰爆發。1941年12月,美國參戰。身陷戰爭中的美國股市出現了進一步清償,市場於1942年4月28日到達最低點,不僅打破了1938年時的最低價位,且處於1932年以來的最低點。

緊隨1942年這個最低點的是新一輪的漲勢,其漲勢持久,一直持續到1945年8月對日作戰結束之後。

1946年5月29日,股市達到了1929年以來的最高位。我根據自己制定的規則準確預測出了這輪上升行情的頂部,以及隨後的急劇下跌行情。而事實上,這輪下跌直到1946年10月30日才剎車止步。

距離我撰寫上一本書《新股票趨勢探測器》至今,已經過去了14個年頭,在這段時間裡,我經過市場操作又獲得了更多知識。這個世界複雜而多變,投資人經常會因經濟蕭條和股市下挫而感到困惑、迷茫,因此許多人寫信請我再寫一本新書。本著幫助他人的美好願望,我撰寫了《江恩華爾街45年》,這本書既是我操作經驗的總結,也概括了我對股市的新發現,希望此書能對在困境中艱難跋涉的讀者們有所幫助。我現年已經72歲,功名於我毫無意義,我的收入也早就數倍於我所需的支出,因此,我寫這本新書只有一個目的,那就是送給讀者一份最珍貴的禮物——知識!如果讀者們能從中學到更安全的投資方法,那我的目的就達到了,而讀者對本書感到滿意將是對我的最好獎賞。

W.D.江恩

1949年7月2日

第一章:現在比1932年前更難獲利嗎

許多人都曾寫信問過我這個問題。我的回答是:未必。只要你挑選的股票正確,現在仍能賺取大把的利潤。不過,不可否認的是,交易環境的變化已經在某種程度上改變了市場的交易行為:政府下達各種法令對股票交易加強監管,並要求投資者繳納更高的保證金,而各種所得稅法的頒布使得長線投資的優勢越來越明顯,因為這樣可以免交過多的所得稅。同時,由於短期的股價劇烈振盪,在股市裡博一時差價的投機行為也已不再划算。總之,那種坐在經紀人的辦公室裡就能解讀即時行情的時代早已成為過去,現在,只有花時間去繪製走勢圖並仔細研究,才有可能真正盈利。

很多上市已久的股票價格已經基本穩定,走勢波動日益趨緩,所以基本不可能在短時間內迅速獲利。畢竟,高達每股100美元以上,並且寬幅振盪的股票已經少之又少。

當1949年6月14日股指到達最低點時,大約有1,100檔股票在進行交易,但其中價格超過100美元的股票僅有112檔。這些股票大多是投資者持有的優先股,不僅流動性較差,且波動範圍小。6月14日當天,價格低於每股20美元的股票共有315檔,低於每股10美元的202檔,低於每股5美元的83檔,合計共有600檔,即超過總數50%以上的股票價格低於每股20美元。既然存在這麼多低價交易的股票,那你就只能透過長線持有來賺錢。

另外,近年來,許多高價股都已進行分紅派息和股本拆分,以至於越來越多的股票變成了低價股。

以同等資本多賺錢

與幾年前相比,如今你大可以用相同的資本賺更多的錢。例如,過去,如果某檔股票售價100美元一股,你想買1手就必須湊齊1萬美元,並一次付清所有現金。但如今你僅憑50%的保證金就可以購買這檔股票,如果它上漲了10點,你就盈利1,000美元,即自有資本的20%。現在,假定你要按50%的保證金買入1,000股每股價格為10美元的股票,也只需投入5,000美元。若是這檔股票上漲5點,你就能獲利5,000美元,即原有資本的100%。現今的股市裡存在著大量價格低、前景好的股票,所以,不必擔心,你總有機會像以前一樣迅速獲利。

成交量減少的祕密

近幾年來紐約證券交易所的股票交易量明顯減少,這是人們買入股票並長期持有造成的結果。自各種證券交易監管條例實行後,聯合資金操縱股票就已經成為過去,但這並不代表著今後不會再出現大牛市和大行情。時間一天天過去,大量股票逐漸分散到那些長期持有的投資者手中,大批流通股被逐漸消化吸收,而當某一天,某個突發事件掀起購買浪潮的時候,買家就會發現股票的供給稀缺,而股票的價格也必然會被推高。股價越高,買家就越多,這是股票交易中很常見的現象,它常常導致在牛市的末期出現最後的衝刺和股價的飆升。以往發生的事會在未來重複出現——在華爾街,歷史總是在不斷重演。

1946年1月,美國政府頒布了一項規定,要求人們購買股票時必須繳納100%的保證金,換句話說,就是要求全額現款炒股。當時的股市正在高位運行,而且已經連漲三年半,政府頒布的這項規定會打消人們的購買熱情嗎?答案是否定的。規定頒布的次日,道瓊指數不僅上漲了20多點,而且漲勢一直持續了5個多月,直到到達1946年5月29日的最高點。這件事表明,只要人們的購買欲望十足,政府並不能阻止股價的上揚。實際上,許多投資人都認為,政府採取這樣的措施是因為擔心股價的上揚會失去控制,對此深信不疑的投資者不斷地買入股票,而根本不管需要交納多少保證金。經驗告訴我,只要時間週期指明上升趨勢,那麼什麼也阻擋不了股市的上漲;而只要時間週期指明下降趨勢,那麼什麼也阻擋不了市場的下跌。正因如此,股票才可能因利空消息而上漲、因利多消息而下跌。

1949年3月,政府將股票交易的保證金下調到50%。許多人認為這是個特大利多消息,能夠啟動一輪大牛市,可結果卻出乎人們的意料:股票反彈兩天至3月30日,然後轉而下跌,到6月14日時,平均指數已下跌超過18點。指數之所以下跌是因為趨勢已經向下,而且時間週期還沒有跳出低谷。

股市中的交叉流向(Cross Currents)

近年來,股票市場的複雜程度遠勝以往,在同一時刻,一些股票上漲,而另一些卻在下跌,原因是,行業不同其所處的環境條件也各不相同。但不管怎樣,如果你能堅持繪製高低價月線圖(Monthly High and Low Chart),並運用我說的規則仔細研究,就可以對這些交叉流向瞭若指掌,並把握個股的變化趨勢。

為什麼會在股市中賠錢

大多數投資人之所以會賠錢主要是因為以下三點:

1.從資本角度來說,交易過度或買賣過於頻繁。

2.沒有下停損單(Stop-Loss order),或是當某一投資的虧損達到預定的數額時,沒能及時出局限制損失。

3.不瞭解市場,這是最重要的原因。

絕大多數人買入股票的目的,是期待股價上漲而從中獲利。他們或是打聽小道消息,或是盲目聽從他人的意見,自己卻沒有任何關於個股價格趨勢的知識。因為他們是懵懵懂懂進入股市的,當然不能認識到自己犯了什麼錯誤,更別提及時改正了。最後,因為害怕股價再跌,他們無奈之下開始拋售股票藉以脫身,但這個拋售時機常常是錯誤的,因為這時一般就是股市的底部。如此一來,他們就犯了兩個錯誤:在錯誤的時間入市,又在錯誤的時間出市。後一個錯誤本可以避免,也就是說他們本可以在錯誤地入市後及時脫身,但他們沒有意識到,就像工程或醫學一樣,操作股票或商品期貨本身也是一種行業或專業,也需要具備專業知識。

學會研判市場趨勢

過去,你可能跟很多人一樣,也是根據市場評論進行操作,也是一樣賠錢或是白費心力,因為市場評論推薦了太多的股票供你參考,而你恰恰買入了錯誤的一檔並因此賠錢。可是,如果你足夠聰明,那麼,即使他人給你的意見是正確的,你也不會盲從,因為當你自己也不知道這些建議的根據時,就不可能有信心來進行操作。只有自己可以看出並且透徹瞭解了股票上漲或下跌的原因,才能滿懷信心地投身股市並從中獲利。

這就是為什麼我一再強調,要你研究我所制定的所有交易規則,並親手繪製個股走勢圖以及平均指數走勢圖的原因。如果你照做了,就等於準備好以獨立的方式投身股市,而不再會隨便為別人的建議所左右,如此一來,你定會從這些歷經時間驗證的規則中判斷出市場應有的趨勢。

雖然在技術派陣營裡,江恩理論街知巷聞,但真正能夠得其心髓者卻並不多見。原因是該理論被認為晦澀難懂,又是角度線又是時間之窗的,還拉上數學、宗教、天文學做基礎,如此高深莫測的著作理解起來都十分燒腦,還談何掌握和運用。直到讀了這位天才的收山之作《江恩華爾街45年》,許多人才發覺事實並非如此。江恩一生著述頗豐,作為集大成者,本書幾乎涵蓋了他此前著述的全部核心觀點,並透過生動的案例揭示了投資的失敗之因和成功之道,被譽為是投資者提升自身水準的經典,深刻而可讀。正因為此,這本書才能穿越時空歷久彌新,為全球幾代投資者所稱道。

江恩是一位給整個世界留下珍貴遺產的天才,他不但是趨勢理論和技術分析大師,而且還是成功的踐行者。讀完《江恩華爾街45年》後,你會發現他果然是實至名歸——在江恩縱橫市場的45年中,國際與國內形勢都大幅動盪,既有兩次世界大戰,又有1929年的股市大崩潰以及隨之而來的大蕭條。在如此不確定的環境下,他不但賺取了大量財富,而且也昇華成了聲名顯赫的實用派理論大家。

江恩對市場和社會的分析透徹而精準,常常達到不可思議的程度,因此他的預測系統一直擁有大批追隨者,時代和環境的變遷也無法遮蓋其光芒。作為傳奇的預測家和投資家,他當時的預測結果大都是公開發表的。他不但提前一年準確預測到了兩次股市大崩盤,而且還成功預測到威爾遜當選美國總統,還有第一次世界大戰的結束時間,就連玩彩票也是勝率驚人。雖然如此,江恩也深切地知道,預測成功並不等於操作成功,所以在測市系統之外,他還建立了一整套作業系統,當測市系統發生失誤時,作業系統就可以拿出來補救。

他不僅是一位成功的投資者,而且還是一位偉大的智者和哲學家。除去比例、時間、量價等耳熟能詳的量化元素外,他的投資理念同樣值得反覆學習、認真領悟。他的投資原則簡單地說就是謀定而動、順勢而為、動靜結合、風險可控,所以他在書中總結出了「24條永恆的規則」,全面展示了他的市場感悟和取勝之道,可以說是其一生心血的濃縮。雖然他數學天賦極高,自創出了許多神祕而有效的分析技術,可是在最後一本著作中,他卻不去講技術和技巧,而是著重歸納了股市生存的智慧。其實他這樣做並不奇怪,因為投資修煉到了一定的境界,必然昇華到與人生人性相關的哲學高度。

雖然在不理性的市場中藉由理性的選擇,來實現持續盈利並不容易,但江恩認為,投資者只要能夠堅持最基本的規則,簡單跟隨趨勢並及時用停損保護自己,就可以成為持續盈利者。為了完善自己的理論,他去過英國、埃及、南美、古巴、印度等地,並長時間在大英博物館查閱100年來的資料。他以數十年的經驗總結出的忠告是:人類的情感、希望、貪婪和恐懼都是成功的死敵,不掌握必要的知識,在股市就是九死一生。所以作為一本操盤指導的傳世之作,本書值得所有投資者認真閱讀。

本書囊括了江恩平生所學,其中以自然法則為核心的交易方法、價格和時間的週期性關係尤其重要。他認為,自然法則是驅動市場的核心動力,任何級別的逆轉點都是由時間循環決定的。自然法則非常強調倍數關係和分數關係,認為時間和空間產生共振之日,便是市場出現重大變化之時:「我發現股票本身與它背後的驅動力之間,存在著和諧或不和諧的關係……用我的方法,能確定每檔股票的波動,而且透過考慮某種時間值,我能在大多數情況下確切地說出在給定條件下股票的表現。」

晚年的江恩曾致力於編寫教材和授課,這引起了一些人的猜忌:如果他能夠精確地預測市場,為什麼還要提供諮詢,還要教操盤術,還要費大力氣寫市場通訊?產生這些疑問是因為對這個天才缺乏理解,因為他並沒有把金錢視為全部,而是把傳授知識和經驗視為更大的樂趣和享受。在傳授技術和心法的同時,江恩還總結了許多天才交易員隕落的原因:「多數投機者的最終落敗是因為失去了均衡感,他們過分迷信金錢的力量,而且還試圖壟斷市場。他指出,李佛摩太貪心,不會順勢而為;普萊切特低估了突發事件;凱勒斯的破產,則是因為欲望太大。」他還總結出了三大失敗原因:過度交易、不會停損、缺乏知識,並指出投資者需謹記「勢不可使盡,福不可享盡,便宜不可占盡,聰明不可用盡。」正因為一直小心翼翼地迴避人性的弱點,所以他才能成為少數幾個能夠善終的交易天才。

江恩理論並不僅是複雜的輪中輪、矩陣圖等,他在本書中闡述的那些簡明的交易法則和樸素的哲學思考,才是其理論的精要。例如,他那充滿智慧的四次法則雖因極具實戰價值而被市場人士廣泛運用,但卻是寥寥數語,言簡意賅。這個法則說,當股價衝擊某一重要高位時,往往在第四次時方能形成突破,向上拓展空間,向下跌破亦是如此。這個法則看似簡單,卻是多種技術分析方法的綜合提煉,集中了0度角法則、股價形態理論、趨勢線分析理論的精髓。他的技術分析至今還被廣泛應用著,因為這些方法對重要支撐與阻力的判斷精確度很高,甚至簡單的角度線就可以有效地研判重要的轉折點。

紙上得來終覺淺,絕知此事要躬行。我們讀江恩,應該著眼於追隨大師的思路,比如計算週期,比如資金管理和自我管理,而不是機械地套用他的交易手法。我們追隨江恩,應該借用大師的測市路徑尋找市場規律,並結合股市的特點考量未來,然後站在未來的高度把控當下的市場。

江恩的終極感悟還包括,健康才是人生最大的財富:「你不應在憂心忡忡或意氣消沉的時候進行交易。當你身心不適時,你的判斷總會出錯。成功投機者的規則之一就是應當保持身心健康,因為健康就是財富。」願讀者能反覆閱讀江恩的著述,並帶著他的訓誡去磨練和自省,進而獲得穿越牛熊的魔力,像大師一樣以健康的身心與市場共存45年。

原序

早在1910年,我曾應朋友之邀撰寫過一本名為《投機:一個有利可圖的職業》(Speculation a Profitable Profession)的小冊子。其中,我列出了幾條曾助我在股市中獲利的成功法則。

之後,為了幫助那些想從投機和投資交易中獲利的人,1923年初,我又撰寫了《股市行情的真諦》(Truth of the Stock Tape)一書。這本書獲得了讀者們的廣泛讚譽,許多人甚至將其稱為我的代表作,而讀者們一封封飽含感激之情的來信,也證明這本書的確實現了我的寫作初衷。在我對1929年的股市大恐慌進行了成功預言之後,讀者們又紛紛要求我再出一本新書,以適應《股市行情的真諦》出版後時代的變遷。為此,我於1930年初,撰寫了《華爾街股票選擇器》(Wall Street Stock Selector),這本書涵蓋了我從1923年以來的實踐經驗中總結出來的新規則,相信必能使讀者們從中受益。在《華爾街股票選擇器》一書中,我預言到,一次有史以來人類所能想像到的最大恐慌——「投資者恐慌」即將到來,而1932年7月結束的股市大恐慌證實了我的這一預言,在這場「災難」中,一些股票甚至跌到了它們在過去四、五十年間曾有過的最低點。

1932年的噩夢結束之後,股市出現了一輪大漲行情,而我所總結的炒股規則讓很多投資者獲利頗豐。

讀者對此感到比較滿意,又紛紛要求我繼續寫作新書,於是1935年末,我的第三本書《新股票趨勢探測器》(New Stock Trend Detector)面世,書中既有我的經驗總結,也有我新發現的一些實用規則,它將繼續為讀者們提供幫助。

1935年至今,世界已經發生了許多變化,市場也從我預測的1937年恐慌中恢復了過來,這輪下跌行情終止於1938年3月,而隨後的一輪小牛市一直持續到1938年11月10日。

1939年9月1日,第二次世界大戰爆發。1941年12月,美國參戰。身陷戰爭中的美國股市出現了進一步清償,市場於1942年4月28日到達最低點,不僅打破了1938年時的最低價位,且處於1932年以來的最低點。

緊隨1942年這個最低點的是新一輪的漲勢,其漲勢持久,一直持續到1945年8月對日作戰結束之後。

1946年5月29日,股市達到了1929年以來的最高位。我根據自己制定的規則準確預測出了這輪上升行情的頂部,以及隨後的急劇下跌行情。而事實上,這輪下跌直到1946年10月30日才剎車止步。

距離我撰寫上一本書《新股票趨勢探測器》至今,已經過去了14個年頭,在這段時間裡,我經過市場操作又獲得了更多知識。這個世界複雜而多變,投資人經常會因經濟蕭條和股市下挫而感到困惑、迷茫,因此許多人寫信請我再寫一本新書。本著幫助他人的美好願望,我撰寫了《江恩華爾街45年》,這本書既是我操作經驗的總結,也概括了我對股市的新發現,希望此書能對在困境中艱難跋涉的讀者們有所幫助。我現年已經72歲,功名於我毫無意義,我的收入也早就數倍於我所需的支出,因此,我寫這本新書只有一個目的,那就是送給讀者一份最珍貴的禮物——知識!如果讀者們能從中學到更安全的投資方法,那我的目的就達到了,而讀者對本書感到滿意將是對我的最好獎賞。

W.D.江恩

1949年7月2日

第一章:現在比1932年前更難獲利嗎

許多人都曾寫信問過我這個問題。我的回答是:未必。只要你挑選的股票正確,現在仍能賺取大把的利潤。不過,不可否認的是,交易環境的變化已經在某種程度上改變了市場的交易行為:政府下達各種法令對股票交易加強監管,並要求投資者繳納更高的保證金,而各種所得稅法的頒布使得長線投資的優勢越來越明顯,因為這樣可以免交過多的所得稅。同時,由於短期的股價劇烈振盪,在股市裡博一時差價的投機行為也已不再划算。總之,那種坐在經紀人的辦公室裡就能解讀即時行情的時代早已成為過去,現在,只有花時間去繪製走勢圖並仔細研究,才有可能真正盈利。

很多上市已久的股票價格已經基本穩定,走勢波動日益趨緩,所以基本不可能在短時間內迅速獲利。畢竟,高達每股100美元以上,並且寬幅振盪的股票已經少之又少。

當1949年6月14日股指到達最低點時,大約有1,100檔股票在進行交易,但其中價格超過100美元的股票僅有112檔。這些股票大多是投資者持有的優先股,不僅流動性較差,且波動範圍小。6月14日當天,價格低於每股20美元的股票共有315檔,低於每股10美元的202檔,低於每股5美元的83檔,合計共有600檔,即超過總數50%以上的股票價格低於每股20美元。既然存在這麼多低價交易的股票,那你就只能透過長線持有來賺錢。

另外,近年來,許多高價股都已進行分紅派息和股本拆分,以至於越來越多的股票變成了低價股。

以同等資本多賺錢

與幾年前相比,如今你大可以用相同的資本賺更多的錢。例如,過去,如果某檔股票售價100美元一股,你想買1手就必須湊齊1萬美元,並一次付清所有現金。但如今你僅憑50%的保證金就可以購買這檔股票,如果它上漲了10點,你就盈利1,000美元,即自有資本的20%。現在,假定你要按50%的保證金買入1,000股每股價格為10美元的股票,也只需投入5,000美元。若是這檔股票上漲5點,你就能獲利5,000美元,即原有資本的100%。現今的股市裡存在著大量價格低、前景好的股票,所以,不必擔心,你總有機會像以前一樣迅速獲利。

成交量減少的祕密

近幾年來紐約證券交易所的股票交易量明顯減少,這是人們買入股票並長期持有造成的結果。自各種證券交易監管條例實行後,聯合資金操縱股票就已經成為過去,但這並不代表著今後不會再出現大牛市和大行情。時間一天天過去,大量股票逐漸分散到那些長期持有的投資者手中,大批流通股被逐漸消化吸收,而當某一天,某個突發事件掀起購買浪潮的時候,買家就會發現股票的供給稀缺,而股票的價格也必然會被推高。股價越高,買家就越多,這是股票交易中很常見的現象,它常常導致在牛市的末期出現最後的衝刺和股價的飆升。以往發生的事會在未來重複出現——在華爾街,歷史總是在不斷重演。

1946年1月,美國政府頒布了一項規定,要求人們購買股票時必須繳納100%的保證金,換句話說,就是要求全額現款炒股。當時的股市正在高位運行,而且已經連漲三年半,政府頒布的這項規定會打消人們的購買熱情嗎?答案是否定的。規定頒布的次日,道瓊指數不僅上漲了20多點,而且漲勢一直持續了5個多月,直到到達1946年5月29日的最高點。這件事表明,只要人們的購買欲望十足,政府並不能阻止股價的上揚。實際上,許多投資人都認為,政府採取這樣的措施是因為擔心股價的上揚會失去控制,對此深信不疑的投資者不斷地買入股票,而根本不管需要交納多少保證金。經驗告訴我,只要時間週期指明上升趨勢,那麼什麼也阻擋不了股市的上漲;而只要時間週期指明下降趨勢,那麼什麼也阻擋不了市場的下跌。正因如此,股票才可能因利空消息而上漲、因利多消息而下跌。

1949年3月,政府將股票交易的保證金下調到50%。許多人認為這是個特大利多消息,能夠啟動一輪大牛市,可結果卻出乎人們的意料:股票反彈兩天至3月30日,然後轉而下跌,到6月14日時,平均指數已下跌超過18點。指數之所以下跌是因為趨勢已經向下,而且時間週期還沒有跳出低谷。

股市中的交叉流向(Cross Currents)

近年來,股票市場的複雜程度遠勝以往,在同一時刻,一些股票上漲,而另一些卻在下跌,原因是,行業不同其所處的環境條件也各不相同。但不管怎樣,如果你能堅持繪製高低價月線圖(Monthly High and Low Chart),並運用我說的規則仔細研究,就可以對這些交叉流向瞭若指掌,並把握個股的變化趨勢。

為什麼會在股市中賠錢

大多數投資人之所以會賠錢主要是因為以下三點:

1.從資本角度來說,交易過度或買賣過於頻繁。

2.沒有下停損單(Stop-Loss order),或是當某一投資的虧損達到預定的數額時,沒能及時出局限制損失。

3.不瞭解市場,這是最重要的原因。

絕大多數人買入股票的目的,是期待股價上漲而從中獲利。他們或是打聽小道消息,或是盲目聽從他人的意見,自己卻沒有任何關於個股價格趨勢的知識。因為他們是懵懵懂懂進入股市的,當然不能認識到自己犯了什麼錯誤,更別提及時改正了。最後,因為害怕股價再跌,他們無奈之下開始拋售股票藉以脫身,但這個拋售時機常常是錯誤的,因為這時一般就是股市的底部。如此一來,他們就犯了兩個錯誤:在錯誤的時間入市,又在錯誤的時間出市。後一個錯誤本可以避免,也就是說他們本可以在錯誤地入市後及時脫身,但他們沒有意識到,就像工程或醫學一樣,操作股票或商品期貨本身也是一種行業或專業,也需要具備專業知識。

學會研判市場趨勢

過去,你可能跟很多人一樣,也是根據市場評論進行操作,也是一樣賠錢或是白費心力,因為市場評論推薦了太多的股票供你參考,而你恰恰買入了錯誤的一檔並因此賠錢。可是,如果你足夠聰明,那麼,即使他人給你的意見是正確的,你也不會盲從,因為當你自己也不知道這些建議的根據時,就不可能有信心來進行操作。只有自己可以看出並且透徹瞭解了股票上漲或下跌的原因,才能滿懷信心地投身股市並從中獲利。

這就是為什麼我一再強調,要你研究我所制定的所有交易規則,並親手繪製個股走勢圖以及平均指數走勢圖的原因。如果你照做了,就等於準備好以獨立的方式投身股市,而不再會隨便為別人的建議所左右,如此一來,你定會從這些歷經時間驗證的規則中判斷出市場應有的趨勢。

主題書展

更多

主題書展

更多書展今日66折

您曾經瀏覽過的商品

購物須知

為了保護您的權益,「三民網路書店」提供會員七日商品鑑賞期(收到商品為起始日)。

若要辦理退貨,請在商品鑑賞期內寄回,且商品必須是全新狀態與完整包裝(商品、附件、發票、隨貨贈品等)否則恕不接受退貨。