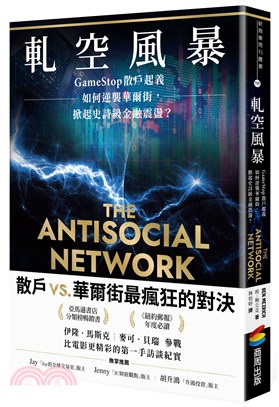

軋空風暴:GameStop散戶起義如何逆襲華爾街,掀起史詩級金融震盪?

商品資訊

系列名:新商業周刊叢書

ISBN13:9786263181526

替代書名:The Antisocial Network: The GameStop Short Squeeze and the Ragtag Group of Amateur Traders That Brought Wall Street to Its Knees

出版社:商周文化

作者:班‧梅立克

譯者:林怡婷

出版日:2022/03/05

裝訂/頁數:平裝/320頁

規格:21cm*14.8cm*1.5cm (高/寬/厚)

重量:394克

版次:1

商品簡介

散戶VS.華爾街最瘋狂的對決!

伊隆‧馬斯克、麥可‧貝瑞參戰,

比電影更精彩的第一手訪談紀實

◆亞馬遜書店分類榜暢銷書

◆《紐約郵報》年度必讀

一家面臨低谷的遊戲零售商,

為何能夠掀起散戶起義的滔天巨浪,讓華爾街慘賠200億?

從一場史詩級的金融風暴,看見社群網路令人生畏的隱形勢力,

如何引發難以逆料的股市震盪與體制變革!

「市場能保持非理性的時間,比你能維持不破產的時間更久。」

──經濟學家凱因斯(John Maynard Keynes)

這不只是轉瞬即逝的華爾街風暴,

更預示了未來的市場隨著金融普及、社群動員等潛在因子的交互作用,

越來越可能在頃刻之間,讓你的投資衝破天際──或化為烏有。

2021年,一家衰退的實體遊戲零售商──遊戲驛站(GameStop),

股價曾低至20美元,

卻因為華爾街巨頭梅爾文資本(Melvin Capital)做空其140%的股份,

引發集結在社群平台Reddit的散戶群情激憤,

群起買進導致股價一度飆漲92.71%,

引爆一場史詩級的「軋空風暴」,

曾經呼風喚雨的歌利亞,在轉瞬之間慘賠200億。

「軋空」(short squeeze),一種不常見的金融現象,

但一旦發生,就會引爆極其可觀的股市震盪。

起因來自,當投資人認為某家公司陷入危機、股價高估,

就可以「借入」股份並賣出,等到股價如同預期下跌時,

再以較低的價格買回,歸還給借出股份者,藉此賺取價差。

如果股價不跌反升呢?結果就是賣空者會賠到脫褲子,

因為他必須用更高的代價買回股份──

而這正是這場金融聖戰中,散戶最想看到的戰果!

本書以精彩刺激的筆法,重現當時參與事件的所有角色──

包括華爾街對沖基金巨頭:梅爾文資本、S.A.C.資本等;

呼風喚雨的億萬富翁馬斯克(Elon Musk)、馬克.庫班(Mark Cuban)、麥可.貝瑞(Michael Burry)等;

網路券商羅賓漢(Robinhood),

以及眾多因為不同因素參與號召的散戶,

他們不是看似瘋狂無知的烏合之眾,而是和你我一樣有血有淚有夢想。

了解一場必然在股市史上留下印記的指標事件,

洞悉左右一場動盪可能的潛在因素,

認清股市非理性的各種作用力,

讓我們更能看清金融界的整體面貌。

這可能不是大衛與歌利亞的真正決鬥,

但絕對是對金融巨頭最激烈的一次反攻!

作者簡介

班.梅立克Ben Mezrich

國際暢銷書作家,著作銷量超過600萬冊,包括大受歡迎的《Facebook:性愛與金錢、天才與背叛交織的祕辛》(The Accidental Billionaires),在《紐約時報》暢銷書排行榜蟬聯18週,同時攻上十幾個國家的暢銷書排行榜,更被改編成熱門電影《社群網戰》(The Social Network),贏得包括最佳影片在內的四個金球獎項。

林怡婷

國立台灣師範大學翻譯研究所畢業,譯有《拯救嬰兒?新生兒基因篩檢的影響》、《單身年代》、《監控資本主義時代》。

目次

作者序 華爾街最激勵人心的故事

第一部

第一章 響徹華爾街的一記警鐘

第二章 疫情爆發的推波助瀾

第三章 走上截然不同的人生道路

第四章 暴風雨前的寧靜

第五章 以打造公平交易為號召的線上券商

第六章 無限期停擺的計畫

第七章 散戶與賣空機構的對決

第八章 力圖財富自由而孤注一擲

第九章 股價一路上揚,吹起反攻號角

第十章 期待趁火打劫的華爾街肥貓受懲

第十一章 縱橫股海讓勝利成為一種習慣

第二部

第十二章 生活如常的帳面百萬富翁

第十三章 大衛與歌利亞的戰鬥

第十四章 逆勢上漲的股價

第十五章 前所未見的交易量與股價波動

第十六章 陷入瘋狂的投資者

第十七章 鋼鐵人馬斯克參戰

第十八章 各方人馬引爆多空混戰

第十九章 被遊戲規則保護的一方,根本不須違規

第二十章 占領華爾街運動的餘音

第二十一章 緊抱股票不賣的共進退心態

第二十二章 突如其來的交易限制

第三部

第二十三章 戛然而止的多頭行情

第二十四章 節節敗退的小蝦米

第二十五章 行情急轉直下的豬羊變色

第二十六章 曇花一現的魔咒

第二十七章 國會聽證會展開調查

第二十八章 源自更深層動機的一場革命

第二十九章 隱身幕後的真正贏家

後記 後革命時代的股市

致謝

書摘/試閱

第七章 散戶與賣空機構的對決

賣空有時稱得上是一門藝術,吉爾身為財務教育者,花了很多時間說明這種操作,好讓外行的客戶也能理解。如果投資者認為某家公司陷入危機,目前股價被高估,就可以「借入」股份並賣出,等到股價如同預期下跌時,再以較低的價格買回,歸還給借出股份者,藉此賺取價差。假設遊戲驛站目前的交易價格是五美元,你可以借入一百股並賣出,拿到五百美元,當股價跌到一美元時,再用一百美元買回一百股,歸還股票,賺取四百美元的價差。你會需要支付一小筆費用給出借股票者,不過扣除借券費用還是有可觀的利潤。

但是,如果股價不跌反升呢?為數上百萬的懷舊顧客每年的電玩遊戲消費上看數十億美元,如果遊戲驛站能想出方法吸引部分錢潮?如果股價沒有跌到一美元,反而大漲到十美元呢?

結果就是賣空者會賠到脫褲子,因為賣空者借入一百股,並以每股五美元的價格賣出,但是股價已經漲到十美元,他仍必須歸還這一百股股票,以十美元的市價買回,代表他必須花費一千美元。更糟的是,借入股份時,雙方會約定歸還期限。時間流逝,歸還期限在即,賣空者可選擇現在就以十美元的價格買回,損失五百美元,或是再多等一會兒,希望股價能在期限之前回跌。

如果賣空者選擇等待,股價卻繼續上漲呢?他遲早都得買回這些股份,即便股價上漲到十五、二十美元,仍須歸還這一百股。理論上,賣空者的虧損沒有上限。

也就是說,假如遊戲驛站的股價不論什麼原因開始上漲,做空該公司的投資人會開始感受到回補的壓力;上漲幅度越大,壓力就越重。隨著做空者買回股票,歸還出借者,空頭部位開始回補,又會再次推升股價。

這個現象的金融術語叫做「軋空」(short squeeze),這種現象不常見,但是一旦發生,將會非常壯觀。最著名的一次是二○○八年,保時捷(Porsche)突然宣布取得德國汽車製造商福斯汽車(Volkswagen)大量股份,賣空者急於回補空頭部位,使得福斯汽車的股價在短短兩個交易日內飆升到原來的五倍,短暫成為全世界市值最高的公司。另一起類似事件則是,潘興廣場資本管理(Pershing Square Capital Management)的經營者比爾.艾克曼(Bill Ackman),指控營養補充品製造商賀寶芙(Herbalife)採用老鼠會的行銷模式,做空該公司;另一方面,投資人卡爾.伊坎(Carl Icahn)卻大力買進該公司股票,引發兩位避險基金巨頭大戰,導致軋空,據報導,艾克曼因此虧損十億美元。也許最早受到廣泛報導的軋空事件,可以追溯到一百年前的一九二三年,零售大亨克雷倫斯.桑德斯(Clarence Saunders)旗下的連鎖雜貨店小豬商店(Piggly Wiggly)剛開業不久,就遭到賣空者鎖定,不過桑德斯大量買進自家股票,成功反制這些投資者。

因為有太多人不看好遊戲驛站和整體實體零售業,空頭部位的金額極高,幾乎到了荒謬的程度。過去六個月來,放空比例在整體流通在外股數的五○%至一○○%之間上下浮動,也就是幾乎所有的遊戲驛站股票都被放空者借券賣出,而這些投資人有義務在未來某個時間點買回。

如果吉爾猜對了,股價不跌反升呢?你就會看到一群投資者爭先恐後,想從一道窄門逃出燃燒的大樓,股價將會一飛沖天。

(中標)重量級人士出手,推升股價

吉爾身為財務教育者,知道賣空可說是市場上風險最高的操作。投資人必須非常確定股價會下跌,因為賺幅有限,但是如果賭錯,虧損卻沒有止境。有那麼多專業投資人賣空遊戲驛站的股票,可能表示這家公司真的一蹶不振;同時也代表股價已滿載火箭燃料,一經點燃便會飆破天際。

因此吉爾買進遊戲驛站,一開始不多,但是買股票會上癮,還有羅賓漢應用程式的推波助瀾,原本的數千美元很快就演變成總額五萬三千美元的股份,部分是直接權益,部分為買權。吉爾嫻熟財經知識,知道選擇權交易的風險所在。買權的風險沒有賣空高,因為選擇權的虧損有一定上限,只要讓選擇權到期失效就好。買方支付一筆費用,取得在未來某個日期前以一定價格買進一定數量某檔股票的權利。選擇權交易每單位一百股,費用依據需求而定,會隨著市場對於股價走勢的態度波動。由於取得一百股買權的費用只是全額股價的一小部分,因此投資人可以用相對較小的金額操縱較大部位。假如股價上升,投資人將能大賺一筆;如果下跌,頂多就是手上的選擇權一文不值,只會損失已經投入的金額。

散戶購買的選擇權有八成都以虧本作收,但是如果你可以動用的資金不多,要爭取最高獲利,沒有其他更好的方法。五萬三千美元是一大筆錢,尤其吉爾還有妻子和兩歲的女兒要養,房子也是租來的。小時候,父親一年的薪水差不多就是這個數字,不過吉爾非常有把握,即便股價在五美元附近徘徊,他確信自己看到其他人忽視的價值。

吉爾第一次在華爾街賭場板發布遊戲驛站的文章時,多數回應是看好戲的心態,但是他也碰過直截了當的敵意。直到二○一九年八月,情況才開始轉變,某個週四,吉爾起床時發現股價竄升二○%,後來發現是知名投資人暨避險基金經理麥可.貝瑞(Michael Burry)寫信給遊戲驛站董事會,表示自己旗下的傳人資產管理(Scion Asset Management)買進該公司三%的流通在外股數,相當於兩百七十五萬股,並表示相信遊戲驛站的營運狀況比許多人預期的更好。貝瑞準確預測二○○八年的房地產崩跌,同時也是麥可.路易士(Michael Lewis)編劇,亞當.麥凱(Adam McKay)執導電影《大賣空》(The Big Short)的主角之一。接受《巴倫週刊》(Barron’s)訪問時,貝瑞進一步指出,索尼(Sony)和微軟(Microsoft)都將推出新的遊戲主機,而且雖然有一大部分玩家會選擇下載數位遊戲,但兩家公司都尚未捨棄實體光碟機,因此能吸引更多顧客光顧遊戲驛站,貝瑞也表示遊戲驛站的「實際情況沒有看起來那麼糟」。

貝瑞不只推升股價,更在華爾街賭場板的社群中驚起波瀾,至少讓大家覺得吉爾也許不是徹底的瘋子。華爾街賭場板對貝瑞有莫名的親切感;貝瑞自稱是亞斯伯格症患者(自閉症光譜上的一種疾病),而且電影裡飾演者克里斯汀.貝爾(Christian Bale)表現的古怪特質,對於常在留言中以「自閉兒」自稱的叛逆鄉民來說,能引發極大的共鳴。某方面來說,這些自嘲是一種防禦機制,標誌華爾街賭場社群是主流的對立面:華爾街賭場的使用者族群並非什麼拯救世界的英雄,而是一群老婆偷腥的「智障」。

(中標)後續效應漣漪

貝瑞的信件公開,後續的市場效應顯現後,華爾街賭場板開始稱頌吉爾這顆明星。當天下午,吉爾在定期貼文中附帶寫道:

嘿!貝瑞,感謝你拉抬我的持股市值。

帳號Techmonk123的貼文者回應:

老天,老兄,你怎麼會花五萬三千美元買遊戲驛站的股票?

吉爾回嗆道:

因為這檔股票每股價值超過八美元,而且有眾多催化劑將會在未來十八個月內將股價催升到合理價格。

吉爾的股票資產已成長到投入金額的兩倍以上,持股市值超過十一萬三千美元,不過抱持懷疑態度的人還是遠多於信服者。「咆哮小貓」的YouTube影片觀眾仍不到五百人。

持股已超過十萬美元,吉爾知道可以拿這筆錢改變生活,也許不再租屋,買下房子,或是出門旅遊。不過隨著貝瑞加入戰局,他還不打算脫手。

另一位懷疑論者表示:

你被希望和夢想蒙蔽了,沒有好好傾聽市場的聲音。

那時,吉爾也只能誠實以告:

你為什麼覺得我的理論根據是「希望和夢想」,而不是正經的分析?

幾個月過去,吉爾沒有改變立場,信仰不曾動搖。即便遊戲驛站因為疫情被迫關閉所有美國分店,即便公布的二○一九年假期銷售數字慘不忍睹,吉爾仍繼續盡責地發布對帳單,上面盡是代表虧損的紅字,原本賺到的錢已經幾乎全數賠光。

帳號brutalpancake的鄉民質疑他的執著:

有的股票叫超值股票,有的其實是一灘死水,在我看來,這檔股票已經發臭好一陣子了。

吉爾的回應後來成為他的個人座右銘:

沒錯,有超值投資,就有他媽更超值的投資。

吉爾心裡有一部分也知道,他的行為簡直是瘋了。他是綁著頭巾、穿著貓咪T恤、窩在地下室的成年男子,正盤算著要不要吃桌上的那盤雞柳條。這位成年男子的YouTube頻道名稱是「咆哮小貓」,以DeepFuckingValue的帳號在Reddit看板上發文。

他心中的理性知道:愛情很危險,推動自己前進的信念,也可能害你走上絕路。

不過即便如此,他也不會是第一個為愛自毀的成年男人。

主題書展

更多書展今日66折

您曾經瀏覽過的商品

購物須知

為了保護您的權益,「三民網路書店」提供會員七日商品鑑賞期(收到商品為起始日)。

若要辦理退貨,請在商品鑑賞期內寄回,且商品必須是全新狀態與完整包裝(商品、附件、發票、隨貨贈品等)否則恕不接受退貨。