商品簡介

作者簡介

目次

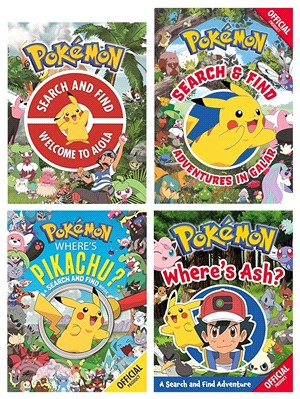

相關商品

商品簡介

中國正經歷著新一輪的稅制改革。中國人正面臨著新一批的稅收制度。每一個處在新時代的人,必然要面對全新的稅制。

2007年3月16日,《中華人民共和國企業所得稅法》于第十屆全國人民代表大會第五次會議通過,自2008年1月1日起實施。2007年11月28日,《中華人民共和國企業所得稅法實施條例》于國務院第197次常務會議審議原則通過;自2008年1月1日起與新企業所得稅法同步實施。隨后的一年時間內,財政部、國家稅務總局分別以財稅、國稅發、國稅函形式下發補充性文件近百份,另有聯合其他部委下發的各類文件,一批批指導性文件陸續公布。無論是內資企業還是外資企業,都必須重新審視自己的發展策略與經營計劃,把握新條例的政策影響,通過研讀《企業所得稅法實施條例》以評估新的政策指引對其經營模式、投資布局和融資策略的影響,內資企業需要復核其境外子公司等海外投資的組織結構、經營狀況,應對新的“受控外國公司”條款和境外稅款抵免的規定,外商投資企業及其海外投資方則將面臨更高的實際中國稅收負擔,需要考慮疏解因喪失稅收優惠而帶來的成本壓力。一年多來的法律法規大量地充實了企業所得稅法,彌補了企業所得稅法執行中的不足,但是同時也使納稅人在學習時無從下手。本書正是為解決上述問題而著。

在內容上,本書集中介紹了2008年和2009年這兩年最新的企業所得稅政策,對于重點政策輔以例題和解析說明;在體例上,本書基本遵循企業所得稅核算的順序對最新政策進行介紹;在風格上,本書主要採取問答方式,拋棄傳統的簡單摘抄文件的形式,基於納稅人使用稅法的角度來解釋最新政策;在研究角度上,本書針對政策又多又新的企業所得稅。相信本書一定會成為納稅人方便而實用的政策指導與操作手冊。

2007年3月16日,《中華人民共和國企業所得稅法》于第十屆全國人民代表大會第五次會議通過,自2008年1月1日起實施。2007年11月28日,《中華人民共和國企業所得稅法實施條例》于國務院第197次常務會議審議原則通過;自2008年1月1日起與新企業所得稅法同步實施。隨后的一年時間內,財政部、國家稅務總局分別以財稅、國稅發、國稅函形式下發補充性文件近百份,另有聯合其他部委下發的各類文件,一批批指導性文件陸續公布。無論是內資企業還是外資企業,都必須重新審視自己的發展策略與經營計劃,把握新條例的政策影響,通過研讀《企業所得稅法實施條例》以評估新的政策指引對其經營模式、投資布局和融資策略的影響,內資企業需要復核其境外子公司等海外投資的組織結構、經營狀況,應對新的“受控外國公司”條款和境外稅款抵免的規定,外商投資企業及其海外投資方則將面臨更高的實際中國稅收負擔,需要考慮疏解因喪失稅收優惠而帶來的成本壓力。一年多來的法律法規大量地充實了企業所得稅法,彌補了企業所得稅法執行中的不足,但是同時也使納稅人在學習時無從下手。本書正是為解決上述問題而著。

在內容上,本書集中介紹了2008年和2009年這兩年最新的企業所得稅政策,對于重點政策輔以例題和解析說明;在體例上,本書基本遵循企業所得稅核算的順序對最新政策進行介紹;在風格上,本書主要採取問答方式,拋棄傳統的簡單摘抄文件的形式,基於納稅人使用稅法的角度來解釋最新政策;在研究角度上,本書針對政策又多又新的企業所得稅。相信本書一定會成為納稅人方便而實用的政策指導與操作手冊。

作者簡介

李晶,女,漢族,中共黨員,內蒙古呼倫貝爾人。現就職于東北財經大學財政稅務學院,副教授,碩士生導師,經濟學博士生,中國注冊稅務師,理財規劃師,省優秀青年骨干教師,注冊會計師、注冊稅務師特聘培訓教師。主要研究方向為財政稅收理論與實踐。主持并參與國家級、省部級課題20余項,撰寫專著和參編著作多部,在《中國高等教育》、《財政研究》、《稅務研究》、《涉外稅務》、《社會科學輯刊》、《城市發展研究》等專業期刊上公開發表專業文章90余篇,20余篇論文分獲國家級、省級及市級的稅收學術研究優秀成果、財政理論研究優秀成果等獎勵。

目次

第一部分 2008年新企業所得稅法的重大變化

第二部分 新企業所得稅法及相關法律法規要點詳解

1 納稅人與納稅義務

2 稅率

2.1 25%基本稅率:一般企業

2.2 20%照顧性稅率:小型微利企業

2.3 15%低稅率:高新技術企業

3 應納稅所得額的確定

3.1 應納稅所得額的一般規定

3.2 收入

3.3 扣除項目

3.4 不得扣除項目

3.5 資產的稅務處理

3.6 虧損的稅務處理

4 應納稅額的計算

4.1 應納稅額的一般規定

4.2 境外所得限額抵免

5 稅收優惠

5.1 稅收優惠的一般規定

5.2 稅收優惠的特殊規定

5.3 過渡期稅收優惠

5.4 稅收優惠的其他規定

6 源泉扣繳

6.1 對非居民企業的稅收優惠

6.2 對非居民企業源泉扣繳的一般規定

6.3 非居民企業應納稅額的計算

6.4 對非居民企業的徵收管理

6.5 對非居民企業的后續管理

6.6 源泉扣繳的其他規定

7 特別納稅調整

7.1 特別納稅調整的一般規定

7.2 轉讓定價方法

7.3 轉讓定價調查及調整

7.4 預約定價安排管理

7.5 成本分攤協議管理

7.6 受控外國企業管理

7.7 資本弱化管理

7.8 一般反避稅管理

7.9 相應調整及國際磋商

7.10 法律責任

7.11 附則

8 企業所得稅核定徵收辦法

9 清算所得

10 企業所得稅徵收管理

10.1 企業所得稅徵收管理的一般規定

10.2 合併納稅與匯總納稅

10.3 企業所得稅的預繳與清繳

10.4 企業所得稅征管范圍

第三部分 企業所得稅實務案例

第二部分 新企業所得稅法及相關法律法規要點詳解

1 納稅人與納稅義務

2 稅率

2.1 25%基本稅率:一般企業

2.2 20%照顧性稅率:小型微利企業

2.3 15%低稅率:高新技術企業

3 應納稅所得額的確定

3.1 應納稅所得額的一般規定

3.2 收入

3.3 扣除項目

3.4 不得扣除項目

3.5 資產的稅務處理

3.6 虧損的稅務處理

4 應納稅額的計算

4.1 應納稅額的一般規定

4.2 境外所得限額抵免

5 稅收優惠

5.1 稅收優惠的一般規定

5.2 稅收優惠的特殊規定

5.3 過渡期稅收優惠

5.4 稅收優惠的其他規定

6 源泉扣繳

6.1 對非居民企業的稅收優惠

6.2 對非居民企業源泉扣繳的一般規定

6.3 非居民企業應納稅額的計算

6.4 對非居民企業的徵收管理

6.5 對非居民企業的后續管理

6.6 源泉扣繳的其他規定

7 特別納稅調整

7.1 特別納稅調整的一般規定

7.2 轉讓定價方法

7.3 轉讓定價調查及調整

7.4 預約定價安排管理

7.5 成本分攤協議管理

7.6 受控外國企業管理

7.7 資本弱化管理

7.8 一般反避稅管理

7.9 相應調整及國際磋商

7.10 法律責任

7.11 附則

8 企業所得稅核定徵收辦法

9 清算所得

10 企業所得稅徵收管理

10.1 企業所得稅徵收管理的一般規定

10.2 合併納稅與匯總納稅

10.3 企業所得稅的預繳與清繳

10.4 企業所得稅征管范圍

第三部分 企業所得稅實務案例

主題書展

更多

主題書展

更多書展今日66折

您曾經瀏覽過的商品

購物須知

大陸出版品因裝訂品質及貨運條件與台灣出版品落差甚大,除封面破損、內頁脫落等較嚴重的狀態,其餘商品將正常出貨。

特別提醒:部分書籍附贈之內容(如音頻mp3或影片dvd等)已無實體光碟提供,需以QR CODE 連結至當地網站註冊“並通過驗證程序”,方可下載使用。

無現貨庫存之簡體書,將向海外調貨:

海外有庫存之書籍,等候約45個工作天;

海外無庫存之書籍,平均作業時間約60個工作天,然不保證確定可調到貨,尚請見諒。

為了保護您的權益,「三民網路書店」提供會員七日商品鑑賞期(收到商品為起始日)。

若要辦理退貨,請在商品鑑賞期內寄回,且商品必須是全新狀態與完整包裝(商品、附件、發票、隨貨贈品等)否則恕不接受退貨。