金融騙局:驚世詭計大揭密,寫給所有投資人的警示書

商品資訊

系列名:投資贏家

ISBN13:9786267014202

替代書名:The Con Men: A History of Financial Fraud and the Lessons You Can Learn

出版社:今周刊

作者:李奧.高夫

譯者:聞翊均

出版日:2021/12/02

裝訂/頁數:平裝/288頁

規格:21cm*14.8cm*1.7cm (高/寬/厚)

重量:469克

版次:1

定價

:NT$ 360 元優惠價

:90 折 324 元

無庫存,下單後進貨(採購期約4~10個工作天)

下單可得紅利積點:9 點

商品簡介

作者簡介

序

目次

書摘/試閱

相關商品

商品簡介

「投資人的記性,向來很差。」──羅曼.阿布拉莫維奇,俄羅斯億萬富豪

每一名詐欺犯的動機,絕不是「想要更多錢」這麼簡單。

到底是哪種人,有辦法獲得我們的信任,然後欺騙我們?

英國資深財經記者李奧.高夫透過分析過往經典詐騙故事,

幫助廣大投資人掀開騙子的假面具,避免誤入機關算盡的金錢陷阱。

儘管媒體每次都會在新的詐騙醜聞出現時,用震驚態度進行報導,

但金融騙局其實算不上罕見,甚至可說發生頻率非常頻繁。

為什麼這麼多名聲顯赫的人,會犯下規模極大的詐欺案件?

◎「在現今的監管架構下,想從事違法行為是絕對不可能做到的。」――伯納德.馬多夫

2009年因策畫650億美元的龐氏騙局,被判處150年有期徒刑。

◎「我們向來不違法。」――肯尼斯.雷伊,安隆公司執行長

2006年在等待判刑期間去世。

◎「我不會明知故犯,去詐騙。」――伯納德.艾博斯,世界通訊公司執行長

2005年7月因詐騙案,被判處25年有期徒刑。

◎「若這是龐氏騙局,我就下地獄。這絕不是。」――艾倫.史丹佛,史丹佛金融集團總裁2012年6月因主導70億美元的龐氏騙局,被判處110年有期徒刑。

◤金融業內的不當行為,很可能是系統性的,

而這些行為,就像黴菌一樣不斷蔓延生長。◢

事實上,金融服務業吸引太多貪婪又沒有道德觀念的人。

如果你已接觸投資領域一段時間,

就會發現或大或小的金融醜聞層出不窮,而托詞簡直令人難以置信。

本書用輕快詼諧的文筆,剖析過往數十年間曾發生過的重大投資詭計,

並試圖回答以下幾個關鍵問題:

• 詐騙犯都是些什麼樣的人?

• 你為什麼會上當受騙?

• 騙子們為何會屢屢得手?

• 為什麼市場繁榮時詐騙案反而更多?

• 監管機關為何難以阻止詐騙發生?

• 該如何識別讓人眼花繚亂、看起來很誘人的投資商品真偽?

• 該如何保護自己,讓財產不會在眼皮底下慢慢被捲走?

在大型詐騙案中,受害者鮮少能夠把錢全額拿回來。

事實上,通常一.毛.錢.也.拿.不.回.來。

本書作者李奧.高夫,

是一位資深財經記者,與二十多本投資相關書籍的作者。

他提筆撰寫這本書,

試圖幫助投資人避免踏入看似美好的金錢陷阱(其實對投資不感興趣的人也同樣重要)。

在面對層出不窮、 日新月異的貪婪、背叛與謊言時,

每一個人都應學習如何有效保護辛苦累積的資產,

築起防範金融詐騙的第一道防火牆(在還來得及的時候)。

每一名詐欺犯的動機,絕不是「想要更多錢」這麼簡單。

到底是哪種人,有辦法獲得我們的信任,然後欺騙我們?

英國資深財經記者李奧.高夫透過分析過往經典詐騙故事,

幫助廣大投資人掀開騙子的假面具,避免誤入機關算盡的金錢陷阱。

儘管媒體每次都會在新的詐騙醜聞出現時,用震驚態度進行報導,

但金融騙局其實算不上罕見,甚至可說發生頻率非常頻繁。

為什麼這麼多名聲顯赫的人,會犯下規模極大的詐欺案件?

◎「在現今的監管架構下,想從事違法行為是絕對不可能做到的。」――伯納德.馬多夫

2009年因策畫650億美元的龐氏騙局,被判處150年有期徒刑。

◎「我們向來不違法。」――肯尼斯.雷伊,安隆公司執行長

2006年在等待判刑期間去世。

◎「我不會明知故犯,去詐騙。」――伯納德.艾博斯,世界通訊公司執行長

2005年7月因詐騙案,被判處25年有期徒刑。

◎「若這是龐氏騙局,我就下地獄。這絕不是。」――艾倫.史丹佛,史丹佛金融集團總裁2012年6月因主導70億美元的龐氏騙局,被判處110年有期徒刑。

◤金融業內的不當行為,很可能是系統性的,

而這些行為,就像黴菌一樣不斷蔓延生長。◢

事實上,金融服務業吸引太多貪婪又沒有道德觀念的人。

如果你已接觸投資領域一段時間,

就會發現或大或小的金融醜聞層出不窮,而托詞簡直令人難以置信。

本書用輕快詼諧的文筆,剖析過往數十年間曾發生過的重大投資詭計,

並試圖回答以下幾個關鍵問題:

• 詐騙犯都是些什麼樣的人?

• 你為什麼會上當受騙?

• 騙子們為何會屢屢得手?

• 為什麼市場繁榮時詐騙案反而更多?

• 監管機關為何難以阻止詐騙發生?

• 該如何識別讓人眼花繚亂、看起來很誘人的投資商品真偽?

• 該如何保護自己,讓財產不會在眼皮底下慢慢被捲走?

在大型詐騙案中,受害者鮮少能夠把錢全額拿回來。

事實上,通常一.毛.錢.也.拿.不.回.來。

本書作者李奧.高夫,

是一位資深財經記者,與二十多本投資相關書籍的作者。

他提筆撰寫這本書,

試圖幫助投資人避免踏入看似美好的金錢陷阱(其實對投資不感興趣的人也同樣重要)。

在面對層出不窮、 日新月異的貪婪、背叛與謊言時,

每一個人都應學習如何有效保護辛苦累積的資產,

築起防範金融詐騙的第一道防火牆(在還來得及的時候)。

作者簡介

李奧.高夫(Leo Gough)

英國財經記者、作家,曾擔任新興市場與科技類股相關的投資通訊刊物編輯,也是一位熱中投資的散戶投資人。

自從1997年開始便長年待在亞太地區,服務於知名投資銀行與管理顧問公司,如花旗銀行與A.T. Kearney。近年主要為一家位於中東的管理顧問公司工作。

著有《縱橫全球股市》《一次讀完25本投資經典》《怎麼知道這檔股票能賺錢?》(與《80/20法則》作者理查.柯克合著),以及已發行第五版的《股市到底怎麼運作》等二十多本財經投資相關作品。

英國財經記者、作家,曾擔任新興市場與科技類股相關的投資通訊刊物編輯,也是一位熱中投資的散戶投資人。

自從1997年開始便長年待在亞太地區,服務於知名投資銀行與管理顧問公司,如花旗銀行與A.T. Kearney。近年主要為一家位於中東的管理顧問公司工作。

著有《縱橫全球股市》《一次讀完25本投資經典》《怎麼知道這檔股票能賺錢?》(與《80/20法則》作者理查.柯克合著),以及已發行第五版的《股市到底怎麼運作》等二十多本財經投資相關作品。

序

【推薦序】騙局、騙子以及你是怎麼被騙的?/Jet Lee

人類的天性有很多種,其中一個就是欺騙。如果聖經是真的,夏娃就是人類史上第一個遭受欺騙的受害者。

「欺騙」這件事,可能已經在人類社會存在幾千年。騙局隨著時代不斷推陳出新,騙子也早就不如戲劇中那般猥瑣。越大的騙局,騙子就越顯得有社會地位,穿著就更加精緻,生活過得更加像人們口中的「人生勝利組」。

可奇怪的是,千百年來,人們對於騙局及騙子的辨識能力,卻沒有什麼明顯地進步。並不是因為人們的知識沒有長進,相反地,近一百年來,人類科技及知識的發展如同明燈劃破黑夜一般,帶給人類社會長足的進展。

究其根本,還是人類的貪婪天性蒙蔽了理智,所以明明知道有詐,卻還是忍不住想要賭一把。不相信嗎?還記得今年台股最夯的航海王故事嗎?

或許你並不覺得自己是貪婪的受騙者。但事實上,我們任何一個人,做的任何一個有關金錢上的決策,都很有可能受騙上當。

騙子們建立各種讓人有信賴感的人設、提出極其優渥的虛幻報酬率,背後可能還有龐大的共犯集團(不管你有意或無意,你可能都是其中一分子),只為讓你相信他們是真心想要幫你賺錢,然後令你無從逃脫他們設下的局。

騙子們會設計很多激勵人心的口號,為你編織許多綺麗的致富夢境,就是希望你相信他們,然後安心地走入騙局。

騙子們不只騙你,更會精心設計眾多的金融商品,目的就是想要詐騙管理你血汗錢的金融業者。所以縱使你選對了良善的資產管理者,但最後他們卻可能被「人間巨騙」拐走了大多數的金錢。

那麼,我們真的無法躲開這些吸血蟲嗎?靠政府監管可行嗎?

政府的監管機制,永遠都落後人性一步。通常都是新一代的騙局泡沫破滅以後,監管機關才會知道應該怎麼防堵這樣的騙局。

如果政府不是完全可以相信的,那我們可以相信大型的跨國金融機構嗎?

未必,當年的馬多夫騙局,不就正有許多的跨國金融機構也受騙上當了嗎?他們不見得就比你聰明多少,畢竟虧掉的是你的錢,不是從他口袋掏出去的。

那我們該怎麼破解騙局呢?關鍵都在你自己身上;只有你可以救你自己。

我們不妨回想過去從小的學習經驗。

為什麼我們需要學習、理解歷史?學習歷史是希望人們可以鑑古知今,了解過去人們為什麼受到傷害,又該怎麼避開這些危險。這本《金融騙局:驚世詭計大揭密,寫給所有投資人的警示書》,正是透過分析過往的經典詐騙故事,來讓人們得以理解騙局是怎麼開展的,然後又是怎麼掉進騙局的。

千萬不要以為書中的案例都已經過時,直至今日,人類社會一樣充斥著相同模式的騙局,只是換個包裝再來一次。我們一樣可以從這些案例中,找到構成騙局的脈絡,然後看清身邊正在發生的事。

我看到這本書的當下其實相當驚訝,原來我剛好跟作者有相同的認知:奉行「指數化投資」,正是可以輕鬆避開騙局的好方法。指數化投資,就是照亮騙局、讓投資人避開詐騙的燈塔。

我相信各位在熟讀這本書的內容,並且專一執行指數化投資之後,你在未來人生受到金融詐騙傷害的機會,就能降至最低。

(本文作者為「Jet Lee的投資隨筆」粉絲團版主。)

【推薦序】金融詐騙,無所不在/雷浩斯

我們的周圍,其實騙子比想像中還多,尤其在金融界,如果剛好股市大漲,投機氣氛狂熱,等同替騙子創造了良好的詐騙環境。

這些金融界的騙子之所以能得手,是他們努力地讓自己看起來很正常,甚至是看起來很成功,他們的社群網站上充斥著和名人的合照,發表著類似直銷洗腦的話語,甚至頂著高學歷,看似年輕有為,實際上金玉其外。

金融詐騙通常會透過兩種方式執行,本書提到最常見的「龐氏騙局」和「養、套、殺」。

龐氏騙局通常包裝成一種生意,例如特殊的賣黃金貿易,或者看似有利的新商業模式。他們會用高過一般的報酬率來騙你進場,例如每個月6%的報酬率,一年就有72%了,這種明顯不合理的績效,就是詐騙的徵兆之一。

投資人之所以會被龐氏騙局欺騙,是因為一開始都是小額投入,大多數的人會認為小錢被騙後損失有限。但是當你領到了第一批的利息錢(誘餌)之後,很多人就開始被貪念影響,大量地投錢進去,最後就血本無歸。

破解龐氏騙局的方法很簡單,你只要問自己:「如果有這麼好賺,為什麼他們不自己賺就好了?」

股市之中的「養、套、殺」是另一種常見的金融詐騙方式,分成上市公司和未上市公司。

早期台股的蠻荒時代中,金融分析師的法規證照未備齊,因此常有許多非專業的電視投顧老師,大量地慫恿股民買股票。

現在的網路社群時代,這種現象不但沒有減少,反而變得更加猖獗,許多網路上的投資社團、假粉絲頁或是假的line群組不斷地餵食資訊,讓沒有判斷力的投資人頭昏眼花,進而成為詐騙者眼中的肥羊,淪為被割的韭菜。

未上市公司的股票詐騙,則通常是用一對一的私下誘拐話術:「這檔股票快要上市了,上市之後至少會賺十倍。」如果剛好被貪念影響,那麼中招的機率就會變得很大,最後得不償失。

請讓我們再重新回顧上述那個問題:「如果有這麼好賺的事情,為什麼他們不自己賺就好了,還要特地跟我講?」這是很基本的邏輯。

股票套牢,你還有可能賺回來;但錢被騙子騙走了,是絕對拿不回來的。

希望讀者們能透過本書,了解更多防範詐騙的方法。唯有讓自己多充實知識武裝起來,才能真正防範詐騙。

(本文作者為知名價值投資者、財經作家。)

【前言】很不幸地,這都是真的

在電子收銀機出現前,我和朋友去酒吧時,常會做以下嘗試:每次我們先買好一輪酒,就把總價記錄下來,然後看看下一輪的價格是否有不一樣。常常會出現就算每個人在這一輪買的酒都和上一輪一樣,但兩輪的價格還是很可能出現差異。這到底是怎麼一回事?我們該把這種算錯錢的事怪在誰的頭上?或許這是因為酒吧員工的數學不好,因此應該怪政府吧,怎麼可以讓那些計算能力不佳的人從學校畢業?或許是因為這間酒吧的員工人數不足吧,所以酒保嚴重過勞才導致他犯了錯,如果是這樣的話,那應該要怪這間店的老闆實在太苛刻了。我們甚至還可以把責任歸在那些總是深夜時段喝得醉醺醺的顧客們。然而,我們不妨大膽地提出另一種可能性:或許,這是因為酒吧員工故意多收了某幾輪的酒水錢,然後把差額放進自己的口袋。有些比較老派的人,應該會說這根本就是小偷的行為。

近幾年,由於各種醜聞而遭受抨擊的金融服務業,也發生類似上述酒吧情節的現象。在2008年金融危機過後,這種現象變得尤其明顯。自1980年代以來,全球的金融服務業開始大舉擴張,各地陷入消費資本主義浪潮,導致大批訓練不足的員工經常不當銷售這些投資產品,甚至根本不知道自己賣的是什麼東西。在法規鬆綁的前提下,許多原本意興闌珊的金融機構在進入新時代後,為求生存只能開始加入激烈競爭行列。此外,向來貪婪的消費者似乎變得更加貪婪了。從某種角度來說,社會大眾是「活該」在2008年遭遇金融危機,因為大家一看到放寬信貸就想占便宜,之後又不把那些「有能力預防這些危機卻沒做到」的政客趕下臺。

雖然本書會提到各種金融業的缺失,但這並非本書重點。本書重點在於完整描述由個人所犯下的金融詐欺案,而且規模大到讓前述的酒吧之類比,顯得像是童話故事。當然酒吧員工多收錢,等於是從你和他的雇主那裡偷竊,但他能放進口袋裡的金額,只會是你付出的錢與實際金額間的差額。可在金融服務業中的「偷」,就不是這樣了,那些詐欺犯放進口袋裡的錢可是遠比差額還要大到數倍之多,而且有時下手偷竊的並非食物鏈最底層的員工,能偷到最多錢的通常都是大老闆。

舉例來說,身為那斯達克證交所前主席的伯納德.馬多夫過去以從事慈善事業聞名,許多人更欽佩他能在經營自家的股票證券公司時取得長期成功,但他在2009年因詐騙客戶650億美元而遭定罪。同一年,美國監管機構起訴了富商艾倫.史丹佛,罪名是涉嫌利用自家公司史丹佛國際銀行詐騙客戶80億美元,他也因此失去加勒比島國安地卡及巴布達所授予的爵位。2006年,安隆公司執行長肯尼斯.雷伊因19項詐欺罪名被定罪,其中包括做假帳與內線交易。安隆公司的公司債投資人,對於該公司在破產四天前依然擁有AAA信用評級而感到怒火中燒。義大利的帕瑪拉特食品集團在2003年倒閉時負債200億,公司創始人是熱愛藝術的百萬富翁卡利斯托.坦齊,如今因為侵占財產和做假帳在獄中服刑。2002年,美國世界通訊電信公司申請破產,據估計投資人因此賠掉1000億美元;公司執行長伯納德.艾博斯因證券詐欺與做假帳,正在服刑期25年的有期徒刑。

儘管媒體每次都會在新的詐騙醜聞出現時,用震驚態度進行報導,但金融騙局其實算不上罕見,甚至可說發生頻率非常頻繁。

▍懂得防範與自保

在大型詐騙案中,受害的投資人鮮少能夠把錢全額拿回來。事實上,他們通常連一毛錢也拿不回來。我撰寫這本書的初衷,主要是給那些想避免受騙的投資人一些提醒,但其實對投資不感興趣的人,也一樣可從這本書受益。正如稍後會在書中提到的,詐欺和其他金融相關的不當行為,其實會嚴重影響到整個經濟體。這裡所說的經濟體不單指一個國家,而是全世界。舉例來說,我在撰寫本書的這一年,民眾想在英國申請房貸是很困難的一件事;不過數年前,申請房貸簡直是易如反掌。這種難度變化的主要原因,就在於2007年美國暴增的次級房貸中,許多詐騙案嚴重波及到英國的一般大眾。更不要說希臘曾經全國都陷入一場悲慘困境之中,而部分原因正是希臘政府長期做假帳所導致。

遺憾的是,政治人物通常不會因為詐欺去坐牢。在西方民主社會中,詐欺所導致的最糟狀況就是政治人物落選。正如2010年奧斯卡最佳紀錄片《黑金風暴》所描述的情節,金融業內的不當行為,很可能是系統性的,而這些行為就像黴菌一樣不斷蔓延生長,遍及政府當局、行政部門、監管機構、董事會、銀行、企業,甚至連學術界也不能倖免。該片最引人注目的其中一個面向,在於這是首次以影片呈現出某些資深的學院派經濟學家(他們可輕鬆地在美國的大學、企業董事會與政府部門間遊走),如何在發生金融超載時,為這種現象提供偽造的學術辯護。該紀錄片也讓我們看到,這些經濟學家其實服從於投資銀行與投資公司,正是透過金融超載賺進最多錢的組織。這些學者其實心裡都很清楚,他們早該站出來制止金融危機發生,但他們沒有那麼做,反而是在明知情勢會以一場災難收場的狀況下,為這場魯莽的混戰背書。先別急著猜測《黑金風暴》的製作團隊大概是一群頭腦不清楚的政治極端分子,事實上該片導演查理斯.佛格森是麻省理工學院的政治學博士,他曾創辦一間軟體公司,之後以1.3億美元賣給微軟。他曾說:「我完全不認為自己是個反資本主義者或反商人士。不過,我的確反對大規模犯罪。所以,如果你認為反對大型詐騙就代表我是左派的話,那請便。」可見佛格森不是那種激進的無政府主義者!

各位不會在本書找到如何解決這些大型社會政治問題的解答,但你卻可以在本書中知道這些頭號詐欺犯―─那些真正被關進牢裡的人―─如何利用各種機會進行大規模詐騙。你也會學到可以用哪些方式發現詐騙,在還來得及的時候,遠離騙局。

本書將分成四部,全書共12章。第一部介紹過去數十年間曾發生的大型詐騙案,藉此引領大家進一步瞭解特定詐騙方法在不同的政經環境中,會以何種方式運行。第二部則會更詳細地描述某些詐騙案件的運作機制。第三部則深入描繪投資人與金融企業,在什麼樣的狀況下會變得容易受騙。第四部則將焦點放在我們這些平凡的投資散戶,能用哪些方式保護自己,不受詐欺犯的危害。

人類的天性有很多種,其中一個就是欺騙。如果聖經是真的,夏娃就是人類史上第一個遭受欺騙的受害者。

「欺騙」這件事,可能已經在人類社會存在幾千年。騙局隨著時代不斷推陳出新,騙子也早就不如戲劇中那般猥瑣。越大的騙局,騙子就越顯得有社會地位,穿著就更加精緻,生活過得更加像人們口中的「人生勝利組」。

可奇怪的是,千百年來,人們對於騙局及騙子的辨識能力,卻沒有什麼明顯地進步。並不是因為人們的知識沒有長進,相反地,近一百年來,人類科技及知識的發展如同明燈劃破黑夜一般,帶給人類社會長足的進展。

究其根本,還是人類的貪婪天性蒙蔽了理智,所以明明知道有詐,卻還是忍不住想要賭一把。不相信嗎?還記得今年台股最夯的航海王故事嗎?

或許你並不覺得自己是貪婪的受騙者。但事實上,我們任何一個人,做的任何一個有關金錢上的決策,都很有可能受騙上當。

騙子們建立各種讓人有信賴感的人設、提出極其優渥的虛幻報酬率,背後可能還有龐大的共犯集團(不管你有意或無意,你可能都是其中一分子),只為讓你相信他們是真心想要幫你賺錢,然後令你無從逃脫他們設下的局。

騙子們會設計很多激勵人心的口號,為你編織許多綺麗的致富夢境,就是希望你相信他們,然後安心地走入騙局。

騙子們不只騙你,更會精心設計眾多的金融商品,目的就是想要詐騙管理你血汗錢的金融業者。所以縱使你選對了良善的資產管理者,但最後他們卻可能被「人間巨騙」拐走了大多數的金錢。

那麼,我們真的無法躲開這些吸血蟲嗎?靠政府監管可行嗎?

政府的監管機制,永遠都落後人性一步。通常都是新一代的騙局泡沫破滅以後,監管機關才會知道應該怎麼防堵這樣的騙局。

如果政府不是完全可以相信的,那我們可以相信大型的跨國金融機構嗎?

未必,當年的馬多夫騙局,不就正有許多的跨國金融機構也受騙上當了嗎?他們不見得就比你聰明多少,畢竟虧掉的是你的錢,不是從他口袋掏出去的。

那我們該怎麼破解騙局呢?關鍵都在你自己身上;只有你可以救你自己。

我們不妨回想過去從小的學習經驗。

為什麼我們需要學習、理解歷史?學習歷史是希望人們可以鑑古知今,了解過去人們為什麼受到傷害,又該怎麼避開這些危險。這本《金融騙局:驚世詭計大揭密,寫給所有投資人的警示書》,正是透過分析過往的經典詐騙故事,來讓人們得以理解騙局是怎麼開展的,然後又是怎麼掉進騙局的。

千萬不要以為書中的案例都已經過時,直至今日,人類社會一樣充斥著相同模式的騙局,只是換個包裝再來一次。我們一樣可以從這些案例中,找到構成騙局的脈絡,然後看清身邊正在發生的事。

我看到這本書的當下其實相當驚訝,原來我剛好跟作者有相同的認知:奉行「指數化投資」,正是可以輕鬆避開騙局的好方法。指數化投資,就是照亮騙局、讓投資人避開詐騙的燈塔。

我相信各位在熟讀這本書的內容,並且專一執行指數化投資之後,你在未來人生受到金融詐騙傷害的機會,就能降至最低。

(本文作者為「Jet Lee的投資隨筆」粉絲團版主。)

【推薦序】金融詐騙,無所不在/雷浩斯

我們的周圍,其實騙子比想像中還多,尤其在金融界,如果剛好股市大漲,投機氣氛狂熱,等同替騙子創造了良好的詐騙環境。

這些金融界的騙子之所以能得手,是他們努力地讓自己看起來很正常,甚至是看起來很成功,他們的社群網站上充斥著和名人的合照,發表著類似直銷洗腦的話語,甚至頂著高學歷,看似年輕有為,實際上金玉其外。

金融詐騙通常會透過兩種方式執行,本書提到最常見的「龐氏騙局」和「養、套、殺」。

龐氏騙局通常包裝成一種生意,例如特殊的賣黃金貿易,或者看似有利的新商業模式。他們會用高過一般的報酬率來騙你進場,例如每個月6%的報酬率,一年就有72%了,這種明顯不合理的績效,就是詐騙的徵兆之一。

投資人之所以會被龐氏騙局欺騙,是因為一開始都是小額投入,大多數的人會認為小錢被騙後損失有限。但是當你領到了第一批的利息錢(誘餌)之後,很多人就開始被貪念影響,大量地投錢進去,最後就血本無歸。

破解龐氏騙局的方法很簡單,你只要問自己:「如果有這麼好賺,為什麼他們不自己賺就好了?」

股市之中的「養、套、殺」是另一種常見的金融詐騙方式,分成上市公司和未上市公司。

早期台股的蠻荒時代中,金融分析師的法規證照未備齊,因此常有許多非專業的電視投顧老師,大量地慫恿股民買股票。

現在的網路社群時代,這種現象不但沒有減少,反而變得更加猖獗,許多網路上的投資社團、假粉絲頁或是假的line群組不斷地餵食資訊,讓沒有判斷力的投資人頭昏眼花,進而成為詐騙者眼中的肥羊,淪為被割的韭菜。

未上市公司的股票詐騙,則通常是用一對一的私下誘拐話術:「這檔股票快要上市了,上市之後至少會賺十倍。」如果剛好被貪念影響,那麼中招的機率就會變得很大,最後得不償失。

請讓我們再重新回顧上述那個問題:「如果有這麼好賺的事情,為什麼他們不自己賺就好了,還要特地跟我講?」這是很基本的邏輯。

股票套牢,你還有可能賺回來;但錢被騙子騙走了,是絕對拿不回來的。

希望讀者們能透過本書,了解更多防範詐騙的方法。唯有讓自己多充實知識武裝起來,才能真正防範詐騙。

(本文作者為知名價值投資者、財經作家。)

【前言】很不幸地,這都是真的

在電子收銀機出現前,我和朋友去酒吧時,常會做以下嘗試:每次我們先買好一輪酒,就把總價記錄下來,然後看看下一輪的價格是否有不一樣。常常會出現就算每個人在這一輪買的酒都和上一輪一樣,但兩輪的價格還是很可能出現差異。這到底是怎麼一回事?我們該把這種算錯錢的事怪在誰的頭上?或許這是因為酒吧員工的數學不好,因此應該怪政府吧,怎麼可以讓那些計算能力不佳的人從學校畢業?或許是因為這間酒吧的員工人數不足吧,所以酒保嚴重過勞才導致他犯了錯,如果是這樣的話,那應該要怪這間店的老闆實在太苛刻了。我們甚至還可以把責任歸在那些總是深夜時段喝得醉醺醺的顧客們。然而,我們不妨大膽地提出另一種可能性:或許,這是因為酒吧員工故意多收了某幾輪的酒水錢,然後把差額放進自己的口袋。有些比較老派的人,應該會說這根本就是小偷的行為。

近幾年,由於各種醜聞而遭受抨擊的金融服務業,也發生類似上述酒吧情節的現象。在2008年金融危機過後,這種現象變得尤其明顯。自1980年代以來,全球的金融服務業開始大舉擴張,各地陷入消費資本主義浪潮,導致大批訓練不足的員工經常不當銷售這些投資產品,甚至根本不知道自己賣的是什麼東西。在法規鬆綁的前提下,許多原本意興闌珊的金融機構在進入新時代後,為求生存只能開始加入激烈競爭行列。此外,向來貪婪的消費者似乎變得更加貪婪了。從某種角度來說,社會大眾是「活該」在2008年遭遇金融危機,因為大家一看到放寬信貸就想占便宜,之後又不把那些「有能力預防這些危機卻沒做到」的政客趕下臺。

雖然本書會提到各種金融業的缺失,但這並非本書重點。本書重點在於完整描述由個人所犯下的金融詐欺案,而且規模大到讓前述的酒吧之類比,顯得像是童話故事。當然酒吧員工多收錢,等於是從你和他的雇主那裡偷竊,但他能放進口袋裡的金額,只會是你付出的錢與實際金額間的差額。可在金融服務業中的「偷」,就不是這樣了,那些詐欺犯放進口袋裡的錢可是遠比差額還要大到數倍之多,而且有時下手偷竊的並非食物鏈最底層的員工,能偷到最多錢的通常都是大老闆。

舉例來說,身為那斯達克證交所前主席的伯納德.馬多夫過去以從事慈善事業聞名,許多人更欽佩他能在經營自家的股票證券公司時取得長期成功,但他在2009年因詐騙客戶650億美元而遭定罪。同一年,美國監管機構起訴了富商艾倫.史丹佛,罪名是涉嫌利用自家公司史丹佛國際銀行詐騙客戶80億美元,他也因此失去加勒比島國安地卡及巴布達所授予的爵位。2006年,安隆公司執行長肯尼斯.雷伊因19項詐欺罪名被定罪,其中包括做假帳與內線交易。安隆公司的公司債投資人,對於該公司在破產四天前依然擁有AAA信用評級而感到怒火中燒。義大利的帕瑪拉特食品集團在2003年倒閉時負債200億,公司創始人是熱愛藝術的百萬富翁卡利斯托.坦齊,如今因為侵占財產和做假帳在獄中服刑。2002年,美國世界通訊電信公司申請破產,據估計投資人因此賠掉1000億美元;公司執行長伯納德.艾博斯因證券詐欺與做假帳,正在服刑期25年的有期徒刑。

儘管媒體每次都會在新的詐騙醜聞出現時,用震驚態度進行報導,但金融騙局其實算不上罕見,甚至可說發生頻率非常頻繁。

▍懂得防範與自保

在大型詐騙案中,受害的投資人鮮少能夠把錢全額拿回來。事實上,他們通常連一毛錢也拿不回來。我撰寫這本書的初衷,主要是給那些想避免受騙的投資人一些提醒,但其實對投資不感興趣的人,也一樣可從這本書受益。正如稍後會在書中提到的,詐欺和其他金融相關的不當行為,其實會嚴重影響到整個經濟體。這裡所說的經濟體不單指一個國家,而是全世界。舉例來說,我在撰寫本書的這一年,民眾想在英國申請房貸是很困難的一件事;不過數年前,申請房貸簡直是易如反掌。這種難度變化的主要原因,就在於2007年美國暴增的次級房貸中,許多詐騙案嚴重波及到英國的一般大眾。更不要說希臘曾經全國都陷入一場悲慘困境之中,而部分原因正是希臘政府長期做假帳所導致。

遺憾的是,政治人物通常不會因為詐欺去坐牢。在西方民主社會中,詐欺所導致的最糟狀況就是政治人物落選。正如2010年奧斯卡最佳紀錄片《黑金風暴》所描述的情節,金融業內的不當行為,很可能是系統性的,而這些行為就像黴菌一樣不斷蔓延生長,遍及政府當局、行政部門、監管機構、董事會、銀行、企業,甚至連學術界也不能倖免。該片最引人注目的其中一個面向,在於這是首次以影片呈現出某些資深的學院派經濟學家(他們可輕鬆地在美國的大學、企業董事會與政府部門間遊走),如何在發生金融超載時,為這種現象提供偽造的學術辯護。該紀錄片也讓我們看到,這些經濟學家其實服從於投資銀行與投資公司,正是透過金融超載賺進最多錢的組織。這些學者其實心裡都很清楚,他們早該站出來制止金融危機發生,但他們沒有那麼做,反而是在明知情勢會以一場災難收場的狀況下,為這場魯莽的混戰背書。先別急著猜測《黑金風暴》的製作團隊大概是一群頭腦不清楚的政治極端分子,事實上該片導演查理斯.佛格森是麻省理工學院的政治學博士,他曾創辦一間軟體公司,之後以1.3億美元賣給微軟。他曾說:「我完全不認為自己是個反資本主義者或反商人士。不過,我的確反對大規模犯罪。所以,如果你認為反對大型詐騙就代表我是左派的話,那請便。」可見佛格森不是那種激進的無政府主義者!

各位不會在本書找到如何解決這些大型社會政治問題的解答,但你卻可以在本書中知道這些頭號詐欺犯―─那些真正被關進牢裡的人―─如何利用各種機會進行大規模詐騙。你也會學到可以用哪些方式發現詐騙,在還來得及的時候,遠離騙局。

本書將分成四部,全書共12章。第一部介紹過去數十年間曾發生的大型詐騙案,藉此引領大家進一步瞭解特定詐騙方法在不同的政經環境中,會以何種方式運行。第二部則會更詳細地描述某些詐騙案件的運作機制。第三部則深入描繪投資人與金融企業,在什麼樣的狀況下會變得容易受騙。第四部則將焦點放在我們這些平凡的投資散戶,能用哪些方式保護自己,不受詐欺犯的危害。

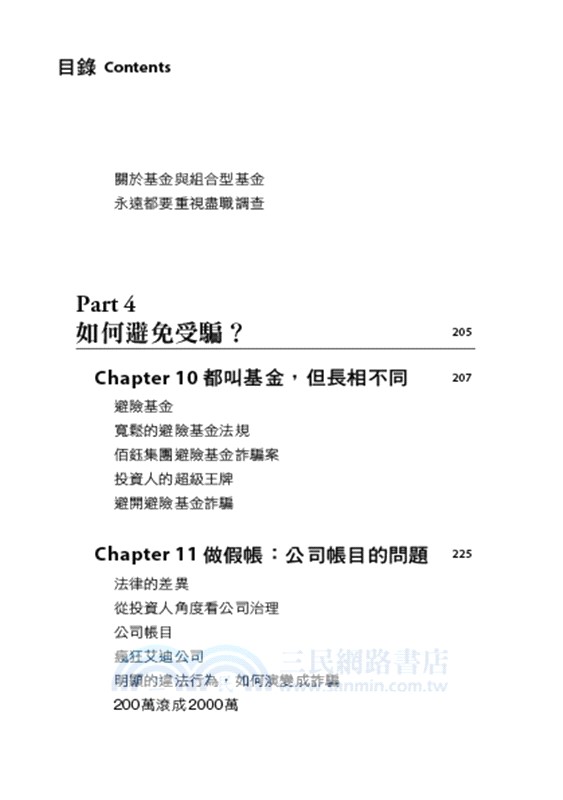

目次

【推薦序】騙局、騙子以及你是怎麼被騙的?/Jet Lee

【推薦序】金融詐騙,無所不在/雷浩斯

【前 言】很不幸地,這都是真的

Part 1 永不消逝的金融騙局

Chapter 1 恐怖故事

貌似正經的伯納德.馬多夫

不認罪的艾倫.史丹佛

你怎知是投資大師,還是騙子

真正的主角

世界通訊醜聞

我們還能相信誰

Chapter 2 必須對市場有信心……

內線交易

套利者:伊凡.博斯基和丹尼斯.李維

飢渴的掠食者:羅伯特.韋斯科

格達費、卡斯楚與獨立建國

預防與矯正

Chapter 3 炫目的新投資和老套的舊把戲

龐氏騙局

拉高倒貨騙局

完美犯罪?

證交會對馬多夫的懷疑

與核心問題失之交臂

一群菜鳥負責調查詐騙老手

完美適應環境的寄生蟲

Part 2 識別詐騙者

Chapter 4 是鯊魚,還是瘋子?

有金融詐欺犯是病態人格者嗎?

病態人格者的弱點

容易滋生欺詐行為的情境

奈及利亞詐騙集團的特殊之處

評估受託方人格的可行性

Chapter 5 擋不住誘惑:艾倫.史丹佛的故事

境外法域

務實的南方佬

誠信的公司,正直的老闆

不斷吸金,核心團隊都非金融專業

滲透進一國的金融監管機關

不是銀行家,是開發商

證交會的縱容?

Chapter 6 巫術式管理:創造帳面利潤的金融騙術

奧林巴斯醜聞

驚動西方的日本公司醜聞

勃利.派克的崛起

迅速成長,代表有問題

用盲人的眼睛觀察玻璃

掀起政壇風暴

投資人對上商業巫師

Part 3我們為什麼活該被騙?

Chapter 7 投資罪行:相信假先知、為末世投資與貨幣幻覺

理財大師教你的,並非財務教育

勵志話語不是金融教育

等待世界末日的金蟲們

越南難民潮與德國惡性通膨

貨幣幻覺

為什麼有些人總是上當?

Chapter 8 系統中的道德風險

金融系統的道德風險,是詐欺

倫敦同業拆放利率醜聞

阿拉巴馬州傑佛遜郡詐欺案

從嚴防堵銀行業的無節制行為

Chapter 9 有漏洞的盡職調查

伯納德.馬多夫提供的服務

從來沒有一年賠錢?

書呆子哈利.馬可波羅的檢舉

關於基金與組合型基金

永遠都要重視盡職調查

Part 4 如何避免受騙?

Chapter 10 都叫基金,但長相不同

避險基金

寬鬆的避險基金法規

佰鈺集團避險基金詐騙案

投資人的超級王牌

避開避險基金詐騙

Chapter 11 做假帳:公司帳目的問題

法律的差異

從投資人角度看公司治理

公司帳目

瘋狂艾迪公司

明顯的違法行為,如何演變成詐騙

200萬滾成2000萬

安隆風暴

一步錯,步步錯

只是亡羊補牢,遠遠不夠

投資人與帳目

Chapter 12 更穩健的策略

對抗詐騙的第一道防線

分散投資的重要性

投資底線

資產配置

在投資叢林中保持理智

【後 記】下個牛市,騙子將捲土重來

延伸閱讀

【推薦序】金融詐騙,無所不在/雷浩斯

【前 言】很不幸地,這都是真的

Part 1 永不消逝的金融騙局

Chapter 1 恐怖故事

貌似正經的伯納德.馬多夫

不認罪的艾倫.史丹佛

你怎知是投資大師,還是騙子

真正的主角

世界通訊醜聞

我們還能相信誰

Chapter 2 必須對市場有信心……

內線交易

套利者:伊凡.博斯基和丹尼斯.李維

飢渴的掠食者:羅伯特.韋斯科

格達費、卡斯楚與獨立建國

預防與矯正

Chapter 3 炫目的新投資和老套的舊把戲

龐氏騙局

拉高倒貨騙局

完美犯罪?

證交會對馬多夫的懷疑

與核心問題失之交臂

一群菜鳥負責調查詐騙老手

完美適應環境的寄生蟲

Part 2 識別詐騙者

Chapter 4 是鯊魚,還是瘋子?

有金融詐欺犯是病態人格者嗎?

病態人格者的弱點

容易滋生欺詐行為的情境

奈及利亞詐騙集團的特殊之處

評估受託方人格的可行性

Chapter 5 擋不住誘惑:艾倫.史丹佛的故事

境外法域

務實的南方佬

誠信的公司,正直的老闆

不斷吸金,核心團隊都非金融專業

滲透進一國的金融監管機關

不是銀行家,是開發商

證交會的縱容?

Chapter 6 巫術式管理:創造帳面利潤的金融騙術

奧林巴斯醜聞

驚動西方的日本公司醜聞

勃利.派克的崛起

迅速成長,代表有問題

用盲人的眼睛觀察玻璃

掀起政壇風暴

投資人對上商業巫師

Part 3我們為什麼活該被騙?

Chapter 7 投資罪行:相信假先知、為末世投資與貨幣幻覺

理財大師教你的,並非財務教育

勵志話語不是金融教育

等待世界末日的金蟲們

越南難民潮與德國惡性通膨

貨幣幻覺

為什麼有些人總是上當?

Chapter 8 系統中的道德風險

金融系統的道德風險,是詐欺

倫敦同業拆放利率醜聞

阿拉巴馬州傑佛遜郡詐欺案

從嚴防堵銀行業的無節制行為

Chapter 9 有漏洞的盡職調查

伯納德.馬多夫提供的服務

從來沒有一年賠錢?

書呆子哈利.馬可波羅的檢舉

關於基金與組合型基金

永遠都要重視盡職調查

Part 4 如何避免受騙?

Chapter 10 都叫基金,但長相不同

避險基金

寬鬆的避險基金法規

佰鈺集團避險基金詐騙案

投資人的超級王牌

避開避險基金詐騙

Chapter 11 做假帳:公司帳目的問題

法律的差異

從投資人角度看公司治理

公司帳目

瘋狂艾迪公司

明顯的違法行為,如何演變成詐騙

200萬滾成2000萬

安隆風暴

一步錯,步步錯

只是亡羊補牢,遠遠不夠

投資人與帳目

Chapter 12 更穩健的策略

對抗詐騙的第一道防線

分散投資的重要性

投資底線

資產配置

在投資叢林中保持理智

【後 記】下個牛市,騙子將捲土重來

延伸閱讀

書摘/試閱

【內文試閱】

Chapter 1 恐怖故事

▍貌似正經的伯納德.馬多夫

伯納德.馬多夫在2009年因策畫了大規模的「龐氏騙局」(Ponzi scheme),而被判處150年有期徒刑。我們將在第3章進一步討論龐氏騙局的詳細結構。簡單來說,龐氏騙局是一種詐騙方法,詐欺犯提供給舊投資人的「投資收益」,是新投資人的錢,而非真正投資後獲得的收益。馬多夫事件的大意是:2008年美國經濟危機進入最高峰時,那斯達克前主席馬多夫的兩個兒子向政府單位揭發爸爸的犯罪行為,說他從許多投資人(其中不少人十分富有)手上騙走大量金錢。

馬多夫經營詐騙投資管理事業,製造虛構的帳目給客戶,編造出假的投資收益數據。若有任何客戶要領錢,他會把其他客戶的錢拿給他們。許多投資人之所以沒有注意到自己的錢落入馬多夫手上,是因為他們投資的許多基金是由其他公司管理,而那些公司會用這些錢「餵食」馬多夫的基金(這些基金被稱作「餵食基金」或「連結基金」〔feederfund〕),而且通常不會把公司和馬多夫的關係告訴客戶。

該詐騙案牽連範圍極廣,監管機關又機能不全,再加上其他市場參與者的行為與馬多夫息息相關,這種種事實將帶領我們深入了解,身為散戶投資人時會面臨哪些風險。稍後本書將一一檢視此案的各種不同面向。

馬多夫1960年在華爾街創業。遭判刑時,他已擁有三間發展完善的金融服務公司:一間證券經紀商、一間自營交易公司(也就是用公司帳號交易的公司)和一間投資顧問公司。但在馬多夫的騙局崩解之前,幾乎沒有人知道他已利用那間投資顧問公司,執行巨大的龐氏騙局至少二十年之久。2008年12月,69歲的馬多夫找了已邁入中年的兩名兒子馬克和安德魯見面,向兩人坦承自己多年來一直在謊報客戶的投資報酬,因此他們的家庭即將破碎,而他自己則應該會鋃鐺入獄。他要兒子們過幾天再向政府單位舉發他,如此一來他才能把基金轉移到親友手上。在此案中,正義獲得伸張的速度算是相對迅速。2009年3月,馬多夫在法官面前承認自己的完整罪行,因此未開庭審理就直接遭到判刑。

這場詐騙的規模大到令人難以置信,所以相關問題沒有隨著判刑而消失。接下來幾年間,越來越多資訊逐漸曝光。一開始,眾人把注意力都集中在監管機構,尤其是美國證券交易委員會(Securities and Exchange Commission,SEC,後文將簡稱證交會)面對馬多夫時做出的錯誤反應。該機構從1992年開始收到許多有根有據的申訴,指出馬多夫的公司出了很嚴重的問題。最積極的申訴者是投資分析師哈利.馬可波羅(Harry Markopolos),他提出許多令人瞠目結舌的證據。不過雖然他花了數年付出許多努力,證交會依然徹底忽視他對馬多夫的指控(第3章將有更詳細的討論)。儘管如今美國政府已正式確認,馬多夫的詐騙史正如他認罪時所描述的,至少能回溯到1990年代早期,但他很有可能早在1960年代創業時期,就開始行騙了。

▍不認罪的艾倫.史丹佛

2002年,投資界的明日之星查爾斯.哈茲利特(Charles Hazlett)辭去原本在保德信證券(Prudential Securities)的工作,進入史丹佛集團公司(Stanford Group Company)的邁阿密分公司。此金融服務公司,隸屬由億萬富翁艾倫.史丹佛所成立的史丹佛金融集團(Stanford Financial Group)。哈茲利特就像他的頂頭上司一樣身材高大、聲如洪鐘,總是能讓人覺得充滿自信。

這個工作機會好到讓他完全不想錯過:18萬美元的年薪、能俯瞰邁阿密海岸的絕佳辦公室,以及保證高達40萬的紅利獎金。哈茲利特立刻滿懷熱忱地投入工作中,把史丹佛提供的產品盡數賣給投資人,並在短短數月內成為公司最頂尖銷售員之一,因此獲得一部價值100萬的BMW作為紅利獎金。然而當哈茲利特在和客戶討論商品時,卻遇到許多問題,且公司都無法提供令他滿意的答覆。比如,為什麼公司提供給投資人的定期存單(Certificates of Deposit,CDs),上面的報酬率比其他公司都還要高?為什麼公司要這麼大力推銷這種投資商品?為什麼審計團隊的人數這麼少?為什麼販賣這些定期存單的銷售佣金,比其他相似產品的平均佣金還要高非常多?還有最關鍵的是,公司把這些客戶的存款都投資到哪去了?

哈茲利特去找當時28歲的史丹佛投資總監蘿拉.潘德傑斯特(Laura Pendergest),希望能當面解開疑惑,但卻無法從她那裡得到任何具體答案。最後,這場會面以潘德傑斯特哭著逃出辦公室作結。根據哈茲利特的說詞,公司財務總監詹姆斯.戴維斯(James Davis)沒多久就打了一通電話給他,而且口氣不是很好。哈茲利特很快就離開公司。雖然他在任職期間共賣出價值1700萬美元的定期存單,但他選擇致電給所有客戶,警告他們應該把錢從史丹佛公司那裡拿回來。

2005年,史丹佛集團旗下的金融服務機構:史丹佛國際銀行所提出的年度報告中,通篇想營造一種讓人振奮又安心的感受。如第二頁的標語寫著:「二十多個年頭,40億美元的總資金,我們開業的第一位客戶至今還在。」銀行董事長艾倫.史丹佛的聲明則是充滿溫情,他先感嘆在銀行開業以來的二十年間,全球各地的金融局勢出現了諸多改變,接著說銀行之所以能成功從1985年「在屈指可數的國家中服務數百位客戶」,成長為如今「在全球102個國家中服務超過35000名客戶、資金超過數十億美元的機構」,都要歸功於「我們有能力吸引金融服務業中最優秀的人才」以及「我們穩定的獲利能力」。

對一般讀者來說,這份報告裡並沒有什麼特別可疑之處,其中的裝腔作勢也和其他銀行的報告相差無幾。當時許多銀行都變得越來越去人性化,因此史丹佛國際銀行在報告中特別強調該銀行的人性面,更強調員工的正直與服務精神,對投資人來說應該是很有吸引力的。但銀行又該如何解釋公司地址位於加勒比海島嶼呢? 副總裁尤金. 基普(Eugene Kipper)對此事的解釋是:「本行的所在地是法規完善、稅率低廉的區域。」各位或許會認為公司地點只是個人喜好問題,但對美國與歐洲的一般投資人而言,沒有任何境外避稅天堂對投資人的保護,能勝過投資人的母國。我們可從之後發生的事件看到,島國安地卡的監管機構,並沒有善盡職責(第5章將有相關敘述)。

證交會從1980年代就開始持續調查史丹佛集團,終於在2009年2月採取行動,起訴人在德州的史丹佛正在執行「大規模的龐氏騙局」,並申請法院強制命令,凍結史丹佛集團的資產。2009年4月,美國廣播公司新聞網(ABC News)在休士頓一間餐廳外堵到史丹佛。他激動地說:「若這是龐氏騙局,我就下地獄。這絕不是。」他在之後的審判過程中也一直堅稱清白,在2012年6月14日遭判處110年有期徒刑時,還說自己不是個小偷,從沒蓄意詐騙任何人。

在我撰寫本書時,史丹佛的故事還沒結束。正如前面提到的,史丹佛已背負110年的有期徒刑(他在2010年於獄中受到毒打,原因是他霸占電話不放),不過目前還有其他一連串法律訴訟案還沒解決,其中包括史丹佛集團其他關鍵人物的審判。

▍你怎知是投資大師,還是騙子

馬多夫和史丹佛兩人的差異極大,但他們各自使用不同的方法,起碼使自己在表面上看來討人喜歡又值得信賴。他們給人一種自信滿滿的感覺,至少對那些選擇投資他們的人來說是如此―對一名騙子來說,這可是必要能力。只是,所有從大眾手中拿取錢財的投資公司,都必須讓客戶感到放心。我們該如何分辨像華倫.巴菲特這樣真正誠實的投資老前輩(至少我目前相信他是誠實的),和伯納德.馬多夫這類只有表面正直的人之間有何差別呢?這十分困難,對沒有算數技能與分析技巧來識破公司財務資訊的人來說,更是難以做到。

伯納德.馬多夫的虛偽程度已經超乎一般人的想像。例如他曾在2007年公開說道:

基本上,在現今的監管架構下,想從事違法行為是絕對不可能做到的。然而社會大眾通常並不理解這點。當你在新聞上讀到幾篇報導、看到某人違反法律時,你只會說,看吧,他們一天到晚都在違法,但那些人絕不可能在違法的同時又不被抓到。長時間違法還不被發現,更是天方夜譚。

如父般的慈愛、個性隨和、知識淵博、謙虛低調又令人安心―─這就是馬多夫給人的觀感,也正是許多投資人想看到的形象。若你也曾親耳聽到上述那些話,你會認為自己能得知馬多夫一直以來都在進行龐氏騙局嗎?

Chapter 1 恐怖故事

▍貌似正經的伯納德.馬多夫

伯納德.馬多夫在2009年因策畫了大規模的「龐氏騙局」(Ponzi scheme),而被判處150年有期徒刑。我們將在第3章進一步討論龐氏騙局的詳細結構。簡單來說,龐氏騙局是一種詐騙方法,詐欺犯提供給舊投資人的「投資收益」,是新投資人的錢,而非真正投資後獲得的收益。馬多夫事件的大意是:2008年美國經濟危機進入最高峰時,那斯達克前主席馬多夫的兩個兒子向政府單位揭發爸爸的犯罪行為,說他從許多投資人(其中不少人十分富有)手上騙走大量金錢。

馬多夫經營詐騙投資管理事業,製造虛構的帳目給客戶,編造出假的投資收益數據。若有任何客戶要領錢,他會把其他客戶的錢拿給他們。許多投資人之所以沒有注意到自己的錢落入馬多夫手上,是因為他們投資的許多基金是由其他公司管理,而那些公司會用這些錢「餵食」馬多夫的基金(這些基金被稱作「餵食基金」或「連結基金」〔feederfund〕),而且通常不會把公司和馬多夫的關係告訴客戶。

該詐騙案牽連範圍極廣,監管機關又機能不全,再加上其他市場參與者的行為與馬多夫息息相關,這種種事實將帶領我們深入了解,身為散戶投資人時會面臨哪些風險。稍後本書將一一檢視此案的各種不同面向。

馬多夫1960年在華爾街創業。遭判刑時,他已擁有三間發展完善的金融服務公司:一間證券經紀商、一間自營交易公司(也就是用公司帳號交易的公司)和一間投資顧問公司。但在馬多夫的騙局崩解之前,幾乎沒有人知道他已利用那間投資顧問公司,執行巨大的龐氏騙局至少二十年之久。2008年12月,69歲的馬多夫找了已邁入中年的兩名兒子馬克和安德魯見面,向兩人坦承自己多年來一直在謊報客戶的投資報酬,因此他們的家庭即將破碎,而他自己則應該會鋃鐺入獄。他要兒子們過幾天再向政府單位舉發他,如此一來他才能把基金轉移到親友手上。在此案中,正義獲得伸張的速度算是相對迅速。2009年3月,馬多夫在法官面前承認自己的完整罪行,因此未開庭審理就直接遭到判刑。

這場詐騙的規模大到令人難以置信,所以相關問題沒有隨著判刑而消失。接下來幾年間,越來越多資訊逐漸曝光。一開始,眾人把注意力都集中在監管機構,尤其是美國證券交易委員會(Securities and Exchange Commission,SEC,後文將簡稱證交會)面對馬多夫時做出的錯誤反應。該機構從1992年開始收到許多有根有據的申訴,指出馬多夫的公司出了很嚴重的問題。最積極的申訴者是投資分析師哈利.馬可波羅(Harry Markopolos),他提出許多令人瞠目結舌的證據。不過雖然他花了數年付出許多努力,證交會依然徹底忽視他對馬多夫的指控(第3章將有更詳細的討論)。儘管如今美國政府已正式確認,馬多夫的詐騙史正如他認罪時所描述的,至少能回溯到1990年代早期,但他很有可能早在1960年代創業時期,就開始行騙了。

▍不認罪的艾倫.史丹佛

2002年,投資界的明日之星查爾斯.哈茲利特(Charles Hazlett)辭去原本在保德信證券(Prudential Securities)的工作,進入史丹佛集團公司(Stanford Group Company)的邁阿密分公司。此金融服務公司,隸屬由億萬富翁艾倫.史丹佛所成立的史丹佛金融集團(Stanford Financial Group)。哈茲利特就像他的頂頭上司一樣身材高大、聲如洪鐘,總是能讓人覺得充滿自信。

這個工作機會好到讓他完全不想錯過:18萬美元的年薪、能俯瞰邁阿密海岸的絕佳辦公室,以及保證高達40萬的紅利獎金。哈茲利特立刻滿懷熱忱地投入工作中,把史丹佛提供的產品盡數賣給投資人,並在短短數月內成為公司最頂尖銷售員之一,因此獲得一部價值100萬的BMW作為紅利獎金。然而當哈茲利特在和客戶討論商品時,卻遇到許多問題,且公司都無法提供令他滿意的答覆。比如,為什麼公司提供給投資人的定期存單(Certificates of Deposit,CDs),上面的報酬率比其他公司都還要高?為什麼公司要這麼大力推銷這種投資商品?為什麼審計團隊的人數這麼少?為什麼販賣這些定期存單的銷售佣金,比其他相似產品的平均佣金還要高非常多?還有最關鍵的是,公司把這些客戶的存款都投資到哪去了?

哈茲利特去找當時28歲的史丹佛投資總監蘿拉.潘德傑斯特(Laura Pendergest),希望能當面解開疑惑,但卻無法從她那裡得到任何具體答案。最後,這場會面以潘德傑斯特哭著逃出辦公室作結。根據哈茲利特的說詞,公司財務總監詹姆斯.戴維斯(James Davis)沒多久就打了一通電話給他,而且口氣不是很好。哈茲利特很快就離開公司。雖然他在任職期間共賣出價值1700萬美元的定期存單,但他選擇致電給所有客戶,警告他們應該把錢從史丹佛公司那裡拿回來。

2005年,史丹佛集團旗下的金融服務機構:史丹佛國際銀行所提出的年度報告中,通篇想營造一種讓人振奮又安心的感受。如第二頁的標語寫著:「二十多個年頭,40億美元的總資金,我們開業的第一位客戶至今還在。」銀行董事長艾倫.史丹佛的聲明則是充滿溫情,他先感嘆在銀行開業以來的二十年間,全球各地的金融局勢出現了諸多改變,接著說銀行之所以能成功從1985年「在屈指可數的國家中服務數百位客戶」,成長為如今「在全球102個國家中服務超過35000名客戶、資金超過數十億美元的機構」,都要歸功於「我們有能力吸引金融服務業中最優秀的人才」以及「我們穩定的獲利能力」。

對一般讀者來說,這份報告裡並沒有什麼特別可疑之處,其中的裝腔作勢也和其他銀行的報告相差無幾。當時許多銀行都變得越來越去人性化,因此史丹佛國際銀行在報告中特別強調該銀行的人性面,更強調員工的正直與服務精神,對投資人來說應該是很有吸引力的。但銀行又該如何解釋公司地址位於加勒比海島嶼呢? 副總裁尤金. 基普(Eugene Kipper)對此事的解釋是:「本行的所在地是法規完善、稅率低廉的區域。」各位或許會認為公司地點只是個人喜好問題,但對美國與歐洲的一般投資人而言,沒有任何境外避稅天堂對投資人的保護,能勝過投資人的母國。我們可從之後發生的事件看到,島國安地卡的監管機構,並沒有善盡職責(第5章將有相關敘述)。

證交會從1980年代就開始持續調查史丹佛集團,終於在2009年2月採取行動,起訴人在德州的史丹佛正在執行「大規模的龐氏騙局」,並申請法院強制命令,凍結史丹佛集團的資產。2009年4月,美國廣播公司新聞網(ABC News)在休士頓一間餐廳外堵到史丹佛。他激動地說:「若這是龐氏騙局,我就下地獄。這絕不是。」他在之後的審判過程中也一直堅稱清白,在2012年6月14日遭判處110年有期徒刑時,還說自己不是個小偷,從沒蓄意詐騙任何人。

在我撰寫本書時,史丹佛的故事還沒結束。正如前面提到的,史丹佛已背負110年的有期徒刑(他在2010年於獄中受到毒打,原因是他霸占電話不放),不過目前還有其他一連串法律訴訟案還沒解決,其中包括史丹佛集團其他關鍵人物的審判。

▍你怎知是投資大師,還是騙子

馬多夫和史丹佛兩人的差異極大,但他們各自使用不同的方法,起碼使自己在表面上看來討人喜歡又值得信賴。他們給人一種自信滿滿的感覺,至少對那些選擇投資他們的人來說是如此―對一名騙子來說,這可是必要能力。只是,所有從大眾手中拿取錢財的投資公司,都必須讓客戶感到放心。我們該如何分辨像華倫.巴菲特這樣真正誠實的投資老前輩(至少我目前相信他是誠實的),和伯納德.馬多夫這類只有表面正直的人之間有何差別呢?這十分困難,對沒有算數技能與分析技巧來識破公司財務資訊的人來說,更是難以做到。

伯納德.馬多夫的虛偽程度已經超乎一般人的想像。例如他曾在2007年公開說道:

基本上,在現今的監管架構下,想從事違法行為是絕對不可能做到的。然而社會大眾通常並不理解這點。當你在新聞上讀到幾篇報導、看到某人違反法律時,你只會說,看吧,他們一天到晚都在違法,但那些人絕不可能在違法的同時又不被抓到。長時間違法還不被發現,更是天方夜譚。

如父般的慈愛、個性隨和、知識淵博、謙虛低調又令人安心―─這就是馬多夫給人的觀感,也正是許多投資人想看到的形象。若你也曾親耳聽到上述那些話,你會認為自己能得知馬多夫一直以來都在進行龐氏騙局嗎?

主題書展

更多

主題書展

更多書展今日66折

您曾經瀏覽過的商品

購物須知

為了保護您的權益,「三民網路書店」提供會員七日商品鑑賞期(收到商品為起始日)。

若要辦理退貨,請在商品鑑賞期內寄回,且商品必須是全新狀態與完整包裝(商品、附件、發票、隨貨贈品等)否則恕不接受退貨。